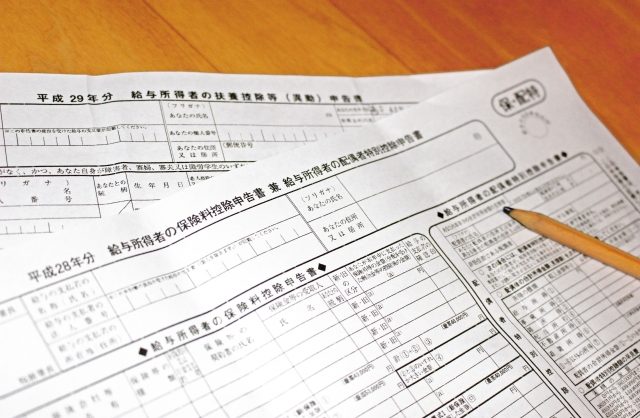

パートの住民税・所得税はいくら? 扶養内か計算してみよう!

更新日:

お金のこと

「扶養範囲内で働いたはずなのに、住民税の納税通知書が届いた!」

「住民税って給与から天引きされるものじゃないの?支払い通知書が届いたんだけど…」

という経験をした方も少なからずいらっしゃることでしょう。

今回は、ついつい忘れてしまいがちな「住民税」について以下の3点を中心に解説していきます。

・所得税と住民税の違いとは?

・住民税を上手く調整するには?

・パートの平均年収で、実際に住民税を計算

扶養を超えると都合の悪い方も、扶養を気にせず働きたいという方も、それぞれ住民税がどのように扱われるのか整理していきましょう。

もくじ

住民税と所得税の違いとは何か

税金と一言に言っても、労働者が納めている税金には、いくつかの種類があります。最も身近な税金が住民税と所得税なのですが、違いは一体どこにあるのでしょうか。

まずは住民税と所得税の違いについて整理していきましょう。

住民税とはどんなもの?

住民税とは、居住している都道府県・市区町村に納める税金のことです。各地域から徴収される住民税は、さまざまな行政サービスを提供するための財源となっています。

一般的に、年収が100万円を超える場合には住民税が課税されるという理解をしておきましょう(収入が100万円以下でほかに所得がなければ、住民税はかかりません)

住民税は、

・年収が200万円だろうと300万円だろうと所得に関係なく定額で課税される「均等割」

・前年の所得額に応じて課税される「所得割」

の2つの合算で構成されています。

「均等割」とは、都道府県税1,500円+市区町村税3,500円、合計5,000円が定額で課せられるものです。

もう一方の「所得割」とは、前年の所得金額から各控除額を差し引いた「課税標準額」に応じて計算される部分となります。

住民税の「所得割」部分と所得税を混同している方が多いため、計算してみた金額よりも実際の税金が高いのはなぜ??となりがちです。

所得税とは

所得税とは、就労者の所得に応じてかかる税金のことです。「給与所得控除55万円+基礎控除48万円=103万円」を給与から控除した額に対して課税がかかります。

つまり、給与収入が103万円以下であれば、所得税は発生しません。

「扶養枠内で働く」という場合、この所得税が発生しない範囲を指していることがあります。

2017年12月までは被扶養者の給与収入が103万以内であれば扶養主たる生計者の所得税を抑えることができました。

2018年1月からは103万以下であれば配偶者控除、130万~201万円以内であれば配偶者特別控除として段階的に控除が受けられるようにに変更になっています。この場合、主たる生計者の所得が900万円以上であれば控除額が減少し、1000万円を超えると控除が適用されません。

※ほかに、扶養枠内で働く=社会保険料を払わない範囲で働く、ことを指す場合もあります。詳しくはこちらを参照してください。

住民税と所得税はどう違う?

先述で「所得によって課税金額が決まる」とお伝えしましたが、「あれ?それって所得税のこと?」と思った方もいらっしゃるのではないでしょうか。

所得税と住民税は、どちらもお給料から引かれる税金で、差がわかりにくいところですね…

実は、所得税と住民税には「基礎控除額」に違いがあります。

住民税と所得税の違いを区分すると、住民税は「地方税」、所得税は「国税」に分類されます。納める場所が違うため控除額と税率にも違いがあるのです。

住民税の所得割額は所得額にかかわらず税率は10%(都道府県税4%・市区町村税6%)と定められています。

対して所得税の税率は納税者の所得に応じて変動する「超過累進課税率」となっています。

また、住民税と所得税には所得控除額が異なるものがいくつもあります。基礎控除(限度額)は住民税の場合43万円、所得税の場合48万円と5万円の差があります。

税額の計算は複雑で、自治体によっても異なるのですが、年収100万円までは住民税・所得税のどちらも課税されないと覚えておくと良いでしょう。

この違いで「扶養枠内で働いていたはずなのに住民税の支払いをしないといけないの?!」という現象が起こりうるのです。

住民税と所得税の違いについて、以下の動画でも詳しくご紹介しておりますので是非参考にしてみてください。

住民税をうまく調整するためには?

単純に住民税の課税対象にならないようにするためには、年収を100万円以下に抑えることだけを意識しておけば十分です。

年収が100万円を超えている場合でも所得割をうまく使うことで調整することができます。

ふるさと納税が適用される寄付金控除、住宅ローン控除、医療費控除、生命保険料控除、障がい者控除、寡婦/寡夫控除、扶養控除など、該当するものがあれば活用してみましょう。

年収パターン別:給与から引かれる税金のまとめ

では本項でよく間違えやすい所得税・住民税について、以下3つのパターンから税金が発生するか否かを解説いたします。税金の仕組みとして年収いくらから発生するかなど覚えておくと便利です。

パターン1:年収100万円以下

→住民税も所得税もかかりません。

※生活保護基準の級地区分(後述)によっては発生する場合があります。

パターン2:年収100万円超103万円以下

→住民税がかかるが、所得税はかかりません。

パターン3:年収103万円超

→住民税も所得税もかかります。

そこで「税金はできるだけ払いたくない!」と考えている場合はどうしたらいいのでしょうか?

所得税だけでなく「住民税を払いたくない」と考えるなら?

所得税だけでなく住民税を払いたくない場合、給与年収が100万円を超えないように働き方を調整する必要があります。

年収100万円を前提にして働く場合、1か月当たりの給与は8万円ちょっとになります。

より具体的な数字を当てはめてみましょう。

たとえば、時給1000円・週3日・1日6時間(残業なし)で働いた場合、72,000円程度の収入になります。これなら住民税の支払い対象にはなりません。

収入の上限がある場合は、就業日数・時間・時給いくらなら収まるのか、計算をしてみましょう。

収入調整をしながら働くためには、どんな仕事を選べば良い?

パート・アルバイトの選び方によって、収入調整がしやすいかどうかが変わってきます。もしも自分の希望通りに、収入額を調整できなかった場合には、意図せず住民税を払うことにもなりかねません。

ここでは、住民税の支払いを免れながら働くために考えたい、いくつかのポイントを解説いたします。

年収100万円以内で働くためのポイント

年収を100万円以下に抑えて働くためには、応募の時点で調べておくことや事前の相談が重要になります。

パートを募集する側も100万円以下に抑えながら働きたい人がいることは承知しており、扶養内勤務ができると募集段階から記載している職場もあれば、シフトや勤務時間を応相談としている職場はたくさんあります。

求人サイト等で収入調整に理解のある職場を探し、可能であれば事前に勤務条件などを確認することをおすすめします。

主婦の多い職場を選べば、パート同士で互いに理解もし合うことができ、シフトの融通も利きやすいでしょう。

どのような職種を選べば良い?

扶養範囲内で働ける職場の代表的な例としては、飲食店や小売店のスタッフ、医療機関、スポーツジムなどの受付などが思い浮かぶでしょう。

時給換算の職場であれば、収入額も計算がしやすくなります。以前に勤務経験がある方は、販売スタッフや受付の業務などから探すと良いでしょう。

また最近では、クラウドソーシングサイトなどを通して個人でも在宅でさまざまな仕事を受注することができます。

ライティングやデータ入力・動画編集などのスキルがある人であれば、自分でスケジュール調整をしつつマイペースで働くことができるでしょう。

収入が足りないときには、短期や単発の仕事でも調整することができます。

扶養範囲内で働くために注意すべきポイント

扶養範囲内で働くためにまず注意しておかなければならないのは、働き始める前に必ず職場に確認を取ることです。

扶養範囲内で働きたいという希望に加え、週何回・何時間程度働き年収をいくらまでに抑えたいのか具体的に伝えておくことが大切です。

また、仕事を2つ以上掛け持ちする場合にも、掛け持ちをしていることを、可能であれば職場に報告しておきましょう。

扶養内勤務に理解のある職場であれば、シフトの変更などの際にも、掛け持ちを考慮して相談に乗ってくれるはずです。

収入額が同じでも住民税の額が変わるケースもある

年間の収入額が同じ人が2人いたとしても、場合によっては住民税の金額が変わるケースがあります。

住民税の金額が変わるケースが4つあります。ご存じでしょうか?それぞれ具体的にご紹介していきます!

1.前年度より今年度の収入が低い

2.社会保険に加入していない

3.配偶者控除・扶養控除の対象になっている

4.住んでいる場所によって税率が異なる

前年度より今年度の収入が低い

住民税の税率は前年度の収入によって決められます。前年の収入額が今年度よりも多い場合は、本年に課税額が増える可能性があります。

社会保険に加入していない

社会保険未加入で配偶者の扶養に入っている方は、住民税が高くなることがあります。

配偶者控除・扶養控除

住民税が安くなるパターンとして、配偶者控除・扶養控除の対象になっているケースがあります。所得割の控除には、配偶者がいる・扶養のなかに高齢者をいれていることにより差し引かれるものがあるので、住民税が安くなります。

住んでいる都道府県や市区町村が異なる

住民税の内訳が「市区町村税」と「都道府県税」なっているように、これらの税は地方自治体が課している税金です。

住民税が自治体の財政状態に左右されてしまうのは避けられないのが事実です。今住んでいる自治体の財政がよくない場合、超過課税や独自の環境税をかけている場合があり、これによって住民税が高くなってしまうことがあります。

住民税が高いと感じたら?

こちらの記事もあわせて読んでみてください。

また、ふるさと納税を行っているために住民税の控除が受けられることはご存知ですか?

収入が同じなのに住民税が違う理由のひとつに、ふるさと納税をやっているから、ということがあります。

ふるさと納税の税制メリットについては、こちらの記事にまとめなおしました。

これらの理由で、収入が同じなのに住民税が違うということが起こります。

パートの平均年収で、実際に住民税を計算してみた

それでは実際に住民税を計算するとどうなるのでしょうか?

以下のケースモデルで計算してみましょう!

ケースモデル:Aさん

・年収:約114万円

※平成27年度パートの平均年収(厚生労働省:毎月勤労統計調査 平成27年度分結果確報より)

・住民税の非課税限度額:一級地

※住民税の非課税限度額は生活保護基準の級地区分によって、以下のように分かれています。

一級地・・・35万円

二級地・・・32万円

三級地・・・28万円

・扶養や介護の控除:なし

住民税を計算するには、4つのステップで計算をしていきます。

ステップ1:課税標準額を算出する

Aさんの給与収入額:1,140,000円

1.まず給与収入から給与所得控除を引きます。

→1,140,000円 ー 給与所得控除650,000円 =給与所得額490,000円(※参照:国税庁 給与所得控除)

2.給与所得額から、基礎控除を引きます。

→490,000円 ー 基礎控除330,000円=160,000円

課税標準額は、160,000円 でした。

ステップ2:税金を計算する

次に、課税標準額に、県民税・市民税をかけます。

→課税標準額 160,000円×県民税・市民税10%=16,000円

これが税金です。ここから調整控除額を引きます。

ステップ3:調整控除額を計算する

基礎控除以外の人的控除(※)の差額の合計額5万円×5%=2,500円

※人的控除:基礎控除・扶養控除など、自分や家族などの「人」に関する所得控除のこと

調整控除額は2,500円。

ステップ4:住民税を計算する

最後に、税金に均等割りを足して、調整控除額を引きます。

税金 16,000円+均等割5,000円-調整控除額2,500円=18,500円

均等割は「一律に、一定額の税金を課す」もので、市町村民・特別区民税として3,500円、都道府県民税1,500円(3,500+1,500=5,000円)がかかります。(あくまで標準税率なので、都道府県・市区町村によって異なる可能性もあります。)

住民税は、18,500円です。

なかなか複雑ですが、これは仮定の計算。

この計算の金額どおりに税金を払わなくてはいけないとも限らないのですが、ある程度このくらいの金額かな?と思っておくだけでも、出費のめどがたち家計管理に役立ちます

住民税の支払い方法と課税対象期間

住民税の計算ができたら次は納入方法や課税対象期間の確認が必要です。

肝心の納め方や対象期間が分からなければ、うっかり滞納する危険性も出てきます。

ここでは正しく確実に住民税を納める方法を紹介します。

住民税の課税対象期間と納付先

住民税の課税対象期間は1月〜12月の1年毎です。

毎年5~6月に前年分の「住民税決定通知書」と「納付書」が送付され、その内容に沿って納付をする必要があります。

個人事業主・フリーランスの場合は納付書が直接郵送されてきます。会社員の場合は勤務先に送付されます。

ただし会社員でも出産や育児のために休業している場合や、休職等で源泉徴収できない場合は直接郵送されてくる(普通徴収)になる場合もあります。

※納付先は、1月1日時点で住んでいる自治体です。

住民税決定通知書は何に使う?

オンライン化が進み、企業によっては「住民税決定通知書が必要な人は申請してください」としているようです。

住民税決定通知書が必要な時は、どんな時でしょうか?

・税金が控除されているか確認したい時

ふるさと納税などの控除を利用した場合は確認ができます。

ふるさと納税の「ワンストップ特例制度」を利用した人はチェックしてみましょう。

「寄付金税額控除 市民税〇円 県民税〇円」と記載があるはずです。控除している市民税+都道府県民税が合計 寄付金ー2,000円になっているか確認してみてください。

・前年の収入、納税額を提出する可能性がある時

住宅ローンなどの審査時に提出を求められることがあります。

収入や課税額を確認する書類とし使われることがあるので、住宅ローンを契約したり借り換えをする可能性があれば保管しておきましょう。

夫婦2人で収入を合算して住宅ローンを借りる場合や、ペアローンを利用する場合は夫婦2人分の住民税決定通知書が必要になるので気を付けてくださいね。

ちなみに、住民税決定通知書は再発行ができないとされています。もし紛失してしまった場合は、1月1日時点に居住している自治体に問い合わせてみましょう。

有料にはなりますが「所得課税証明書(※自治体により名称が異なることがあります)」が発行してもらえます。

住民税の支払い方法

住民税を納める方法は2種類あります。

1つ目は月々の給料から会社側が天引きをする「特別徴収」という方法。

2つ目は送付される納付書を使って自分で納める「普通徴収」という方法です。

会社員であれば給料から天引きされる「特別徴収」が一般的で、この場合は会社側がまとめて処理をしてくれるため、納入する手間がなくうっかり忘れる心配もありません。

一方で「普通徴収」の場合は送付される納入用紙から自身で納めます。フリーランスや自営業の場合はこちらです。

普通徴収はコンビニや金融機関(銀行など)で現金で支払うことが多いですが、市区町村によってはインターネットバンキングやクレジットカードでの支払いができる場合もあります。

自分で支払うため、うっかり忘れていたりつい期限を超えてしまったりする危険性も!

それを回避するために普通徴収で一番のおすすめな納入方法は「一括支払い」です。一括で支払っておけば忘れる心配もありません。

しかし一括払いはある程度大きな金額になる場合が多いので、難しい場合は通常の「四分割支払い」をしましょう。

会社員でも特別徴収にならないケース

「会社員であれば、全員自動的に特別徴収になる」と思っている方も多いかもしれませんが、実は会社員でも普通徴収になるケースがあります。

それは以下のような場合です。

・給与が一定額よりも少ない場合

給与額が一定水準を下回ると、特別徴収ではなくなる場合があります。

自治体によっても異なりますが、一般的には年間の給与額が93万円を下回った場合は普通徴収となります。

通常の会社員ですと、93万円を上回ることがほとんどなので、希少なケースです。

・複数の職場を掛け持ちしている場合

これも極めて少ないケースですが、2つの会社に勤務している場合に片方の会社で特別徴収をしていると、もう一方の会社では特別徴収にならない場合があります。

しかし一般的には複数の会社に勤務することはないので、これも特別なケースとなります。

・従業員が少ない場合

会社に所属する従業員が2名以下の場合は、基本的に普通徴収になります。

また3名以上の場合でも創業間もない時期や代表者の意向によって特別徴収を設定しない場合があります。

うっかり特別徴収だと思って支払い漏れをするケースがあるので、入社時に必ず確認するようにしましょう。

住民税を滞納した場合のペナルティ

住民税を滞納してしまった!!という場合、どうなるのか気になりますよね。

住民税を払い忘れて滞納してしまった場合まず「延滞税」と呼ばれる追加金が、滞納日から発生します。

延滞金利は期間によっても変動しますが、場合によっては14%(!)を超える延滞金利が発生する場合があります。注意してください。

そして、滞納日から20日経過すると「督促状」が自宅に届きます。

通常その督促状には「納付書」も同封されています。

延滞金が少しでも増えないためにも、できるだけ早めに遅延金を納入することをおすすめします。

複雑な住民税や所得税はまず関心を持つところから

ここまで住民税や所得税について詳しく説明してきましたが、「難しくて覚えられない」「仕組みが複雑で理解できない」と思う方も多いかもしれません。

一気に全て理解して覚えようとすると、つい頭が混乱してしまいます。

でもご安心ください、初めは誰でもすぐに税の仕組みについて理解できないもの。

毎年の納付や計算を重ねて徐々に身についていくものです。

最近ではインターネットも発達し、すぐに検索で調べられるようになりました。

不安を抱え込まず分からないことはすぐにインターネットで調べ、それでも解消できない場合はお住まいの自治体の窓口に相談してみましょう。

まとめ

パートで働く上で「一番低い壁」でもある住民税。

扶養控除内の働き方をする人は、住民税も意識しながら収入を調整できると良いでしょう。

住民税は前年度の収入に応じて翌年に支払うので、離職期間がある人は働き始めて2年目で徴収されることになります。

うっかり忘れて貯金を使い切ったりしないように注意してくださいね。

これからお仕事を探す&働き方を変えたいと思っている方は、働ける日数・時間はもちろんのこと、いくらくらいの収入だと税金が少なく手元に残るかも気にかけてみましょう。

年収100万円以内で働くなら、1か月に8万円ちょっとの収入におさえることが必要です。

例えば、時給1000円・週3日・1日6時間(残業なし)で働いた場合、72,000円程度になります。

令和5年現在、最も最低賃金が高い東京都では、最低賃金は1,072円です。週3日・1日6時間勤務だと77,000円程度です。

8万円と思うと、もう少し働けそうかな?と思うかもしれませんが、週20時間以上の労働時間がある場合は雇用保険の加入対象になるので、雇用保険料を払わなくてはいけなくなります。

就業日数×時間×時給の計算をして、応募する前に一度希望に合った働き方かどうか?を確認をしてみてください。

手前味噌ではありますが、しゅふJOBでは扶養枠内のお仕事もたくさん扱っています。よろしければご活用ください。

扶養枠内で働けるお仕事だけ検索できる!主婦向き求人たくさん♪|しゅふJOB

あなたにおすすめの記事

150万の壁、税金、扶養枠…損しない為には?賢いパートの働き方

この記事を書いた人

しゅふJOBナビ編集部