私立高校の実質無償化!気になる学費と所得制限「年収590万円」とは

更新日:

お金のこと

高校受験がメディアなどで取り上げられる時期になると、

「うちの家計では、私立高校に通わせるのは厳しい・・・」

「お金絡みで子供の選択肢を狭めたくない!」

といった悩みがより現実味を帯びてくるご家庭もあるのではないでしょうか。

東京都は、平成29年度より私立高校の授業料を「実質無償化」する給付制度の拡充のための予算案を発表し、令和2年(2020年4月)から、ついに実現されました。

今回はこの制度を上手に活用するために以下の4テーマについて解説していきます。

・私立高校授業料の ”実質” 無償化ってどういうこと?

・無償化の対象にならないケースとは

・私立高校に進学する場合の教育費はいくらくらいかかる?

・助成金をもらう=お得?それとも働いたほうがいい?

家事と両立しやすいお仕事情報たくさん!短時間・少日数のお仕事探しなら|しゅふJOB

もくじ

『私立高校の授業料”実質”無償化』ってどういうこと?

私立高校は公立高校よりも授業料が高いため、家計への負担は大きくなる傾向があります。そのため子どもには、できれば公立高校に行ってほしいという思いを抱く方も少なくないでしょう。

しかし、子どもの希望や受験の結果など、さまざまな理由により私立高校に入学する場合でも、2020年4月から始まった私立高校の授業料“実質”「無償化」により負担は確実に軽減できます。

授業料の実質的な無償化とはどういうことでしょうか。:私立高校の授業料“実質”「無償化」の概要を解説いたします。

授業料がタダになるわけではない

実質的に無償化されるということは、授業料が無料になるということではありません。自治体からの支援金を授業料に充てることで、実質的な金銭的負担がなくなるということをイメージしてください。

例えば、1ヶ月の授業料が3万円の高校があるとします。自治体から3万円が支給されると、それが高校の授業料に充てられることで実質的な負担は0円となります。

授業料が無料になるわけではないので、高校の授業料が一般的な水準より高ければ、支援金との差額は負担する必要があります。

高等学校等就学支援金について

高等学校等就学支援金は、返還する必要のない授業料支援です。支給上限金額は、全国の高校における平均授業料を元に決められています。

公立高校の授業料に関しては2010年4月から11万8,800円が支給されており、無償化が実施されていました。

しかし、私立高校の場合は世帯年収により17万8,200円〜29万7,000円の一部支給となっており、全国私立高校の平均的な授業料水準を下回るため、実質的な無償化とは言えませんでした。

2020年4月から私立高校の授業料実質無償化がスタートし、世帯年収590万円未満世帯に対して39万6,000円を上限とする就学支援金が支給されることになりました。これにより、公立・私立高校の授業料は実質無償化されたと言えるでしょう。

就学支援金の支給対象は?

支援金を受けられるのは、以下の学校に在籍する生徒となっています。

・国公私立の高等学校

・中等教育学校後期課程

・特別支援学校高等部

・高等専門学校の1~3学年

・専修学校高等課程

・専修学校の一般課程や各種学校のうち、国家資格者養成課程に指定されている学校

・各種学校のうち一定の要件を満たす外国人学校

もちろん学校をすでに卒業した生徒は対象にはならないほか、3年(定時制・通信制は4年)を超えて在学している生徒も対象外です。

一定の基準を超える収入がある世帯の生徒も対象外となりますが、こちらは基準となる年収額なども含めてさらに詳しく後述いたします。

無償化の「対象外」を知っておこう

1.実質的な無償化にならないケースとは?

就学支援金の39万6,000円という金額は、全国私立高校の年間平均授業料が基準となっているため、授業料が実質的な無償化とならない場合もあります。

例えば、年間の授業料が50万円という私立高校に通う場合は、50万円から39万6,000円を引いた差額である10万4,000円は自己負担する必要があります。

では授業料が29万6,000円の高校に通う場合は、差額の10万円がもらえるのかというと、そうではありません。授業料が29万6,000円ならば、その金額が就学支援金の上限となります。

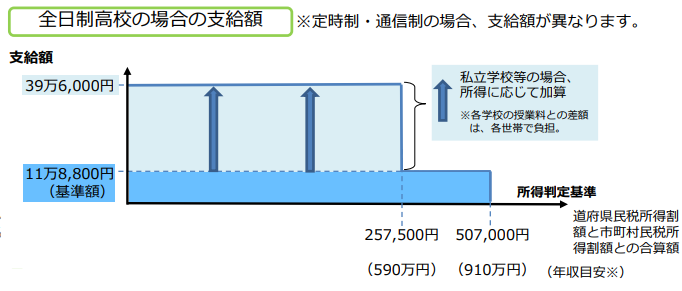

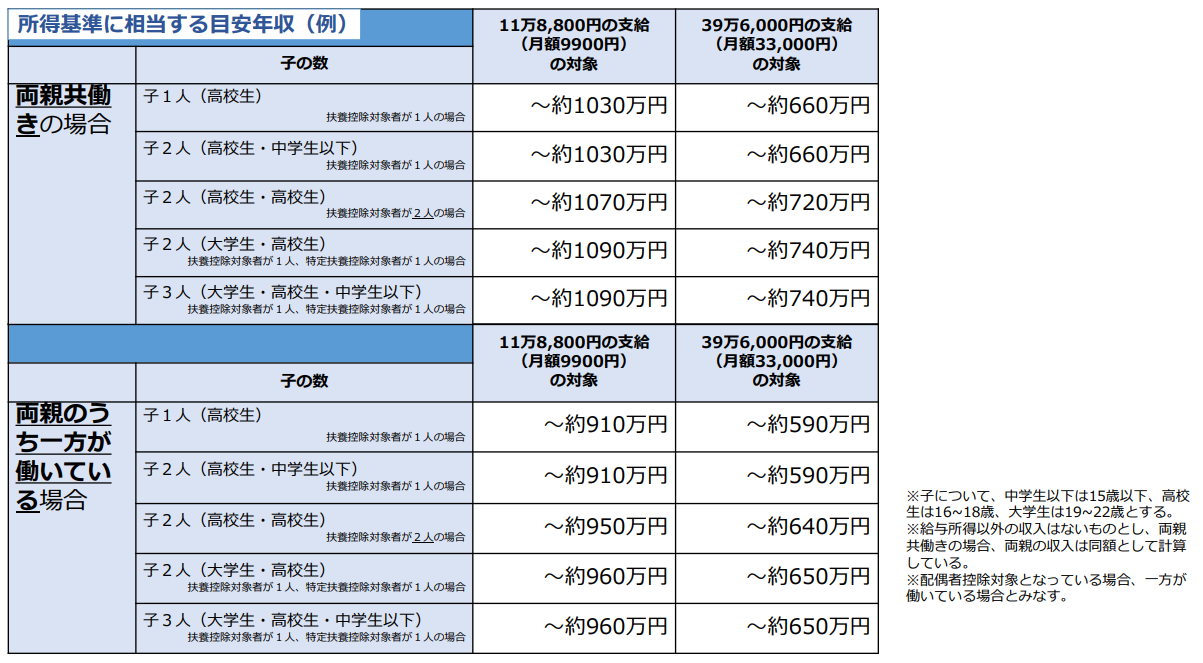

2.世帯の所得により支給額が異なる

世帯年収590万円未満の場合に、就学支援金が支給されると述べました。ただしこれは、モデルとして「両親・高校生・中学生の4人家族」を想定した場合のものです。

就学支援金の支給額は世帯の課税所得をもとに定められており、扶養家族の人数や各種控除などによって目安が変わります。

つまり「年収590万円未満じゃないとダメ」「年収910万円を超えたら支給されない」とハッキリ決まっているものではなく、あくまで一つの目安なので、注意が必要です。(所得の計算方法については後述します)

下の図を見てみてください。

まず、年収910万円未満(※2)であれば、国公立の高等学校に通う場合、基準額の支援金が受けられます。

授業料相当額(年間11万8,800円)とほぼ同額の支給金額が受けられるため、授業料負担が実質0円になります。

私立高校に通う場合、年収590万円未満であれば所得に応じて支給が受けられます。

※引用:文部科学省 高等学校等就学支援金制度

(※1)配偶者控除対象となっている場合(扶養枠内で働いている場合)は、「一方が働いている」場合とみなされます。

(※2)都道府県民税所得割と、市町村民税所得割の合計が50万7千円未満であることが条件になります。目安として年収910万円未満であればこの条件にあてはまります。

※私立高校(全日制)の場合上限39万6000円、通信制の場合29万7000円が支給上限額。また、高等専門学校(高専)1~3年生は23万4600円が支給上限額。

両親が共働きの場合

両親が共働きの場合にも、所得基準の目安年収が変わってきます。

たとえば、両親・高校生1人・中学生1人の4人家族で、両親が共働きをしている家庭(※)では年収約1030万円未満であれば国公立高校授業料相当額(基準額:年間11万8,800円)が受けられます。

例に上げてきたように、世帯の所得によって受けられる支援金の金額が変わってきます。2020年7月からは所得要件の計算方法が変わっているので確認していきましょう。

※引用:文部科学省 高等学校等腫額支援金制度 年収目安

(※)両親の共働きについて、配偶者控除を受けておらず、両親の収入はほぼ同額として計算

このように、世帯の所得によって受けられる支援金の金額が変わってきます。

2020年7月からは所得要件の計算方法が変わっているので確認していきましょう。

2020年7月~ 所得の計算方法が変更に

◆2020年4~6月分

| 判定:道府県民税所得割額 と 市町村民税所得割額 の合算値 |

‘

この場合、所得割額の合算値が25万7500円未満(年収目安590万円未満)であれば私立高校授業料の実質無償化の対象となり、25万7500円~50万7000円未満(年収目安910万円未満)で基準額(11万8000円)支給対象です。

※道府県民所得割額、市町村民税所得割額は、課税証明書などで確認ができます。市役所等で発行してもらえます。

◆2020年7月~

| 判定:課税標準額(課税所得額)×6% – 市町村民税の調整控除額 |

‘

上記の式で計算した金額が15万4500円未満(年収目安590万円未満)であれば私立高校授業料の実質無償化対象となり、15万4500円~30万4200円(年収目安910万円未満)であれば基準額(11万8000円)支給対象となります。

※課税標準額と、市町村民税の調整控除額は、課税証明書で確認ができますが、市町村によっては記載されていないことがあります。また、マイナポータルからお住まいの市町村民税の課税標準額が確認できます。

無償化制度の最新動向【2024年度版】

現在、私立高校の授業料無償化の流れは、どのように進んでいるのでしょうか。

ここでは、2024年最新版・無償化制度の最新動向を紹介します。

東京都と大阪府が無償化制度の所得制限を撤廃!

2024年4月の時点で、東京都は私立高校の授業料無償化において、所得制限を撤廃するという方針を明らかにしています。

また、大阪府でも2024年から段階的に所得制限をなくし、2026年に全学年の完全無償化を達成する目標を掲げており、今後他の地域へも広がっていくことが期待されています。

都道府県別支給額と所得制限

それぞれの都道府県における授業料追加支援額と所得制限について、以下のようにまとめました。

| 都道府県 | 年収590万円以下の家庭への追加支援 | 年収590万円超から 910万円以下の家庭への追加支援 |

その他の特記事項 |

| 北海道 | 追加2.4万円(合計最大42万円) | – | – |

| 青森県 | – | 追加11.88万円(合計最大23.76万円) | 新入生対象の入学金補助あり |

| 岩手県 | – | – | – |

| 宮城県 | – | [年収590万円以上620万円未満] 追加11.88万円(合計最大23.76万円) |

– |

| 秋田県 | – | – | – |

| 山形県 | 追加1.2万円 (合計最大40.8万円) |

追加14.52万円(合計最大26.4万円) | 多子世帯への追加支援あり |

| 福島県 | – | [年収590万円以上620万円未満] 追加13.86万円(合計最大25.74万円) |

– |

| 茨城県 | – | – | 入学金の補助制度あり |

| 栃木県 | [年収350万円未満] 授業料全額補助 |

– | 入学金の補助制度あり |

| 群馬県 | – | – | 入学金の減免制度あり |

| 埼玉県 | [生活保護・家計急変世帯] 授業料全額補助 |

[年収590万円以上720万円未満] 追加26.82万円(合計最大38.7万円) |

入学金・施設費の補助制度あり |

| 千葉県 | [年収640万円未満] 授業料全額補助 |

[年収640万円以上750万円未満] 授業料の3分の2を補助(最大24.6万円) |

入学金の減免制度あり |

| 東京都 | 授業料全額補助 | 多子世帯への追加支援あり | |

| 神奈川県 | [年収700万円未満] 授業料全額補助 |

[年収700万円以上750万円未満] 追加7.44万円(合計最大19.32万円) [年収800万円未満の多子世帯] 国の支援金との差額を補助(合計最大45.6万円) [年収800万円以上910万円未満の多子世帯] 追加7.44万円(合計最大19.32万円) |

入学金の補助制度あり |

| 新潟県 | – | – | 入学金・施設費の補助制度あり |

| 富山県 | – | 追加7.92万円(合計19.8万円) | 入学時納付金の補助制度あり |

| 石川県 | – | [年収590万円以上730万円未満] 追加12.6万円(合計最大23.94万円) |

– |

| 福井県 | – | 追加21.62万円(合計最大33.5万円) | 施設設備費の補助制度あり |

| 山梨県 | – | – | 入学準備費用の支給あり |

| 長野県 | 学校による軽減措置あり | – | 入学金の補助制度あり |

| 岐阜県 | – | 追加11.88万円(合計最大23.76万円) | 入学金の補助制度あり |

| 静岡県 | [年収270万円未満] 追加11.7万円(合計最大51.3万円) [年収270万円以上350万円未満] 追加5.76万円(合計最大45.36万円) |

[年収590万円以上700万円未満] 追加27.72万円(合計最大39.6万円) [年収700万円以上800万円未満] 追加7.92万円(合計最大19.8万円) |

– |

| 愛知県 | 追加3.24万円[1年生] (合計最大42.84万円)追加2.64万円[2,3年生] (合計最大42.24万円) |

追加30.96万円[1年生](合計最大42.84万円) 追加30.36万円[2,3年生(合計最大42.24万円) |

入学金の補助制度あり |

| 三重県 | – | – | 入学金の半額補助あり |

| 滋賀県 | – | 追加5.94万円(合計最大17.82万円) | – |

| 京都府 | 国の支援金との合計65万円まで | 国の支援金との合計19.88万円まで | 生活保護世帯は国の支援金との合計98万円まで |

| 大阪府 | 追加20.4万(合計最大60万円) | 追加18.12万円(子2人) 追加38.12万円(子3人) |

[年収800万円未満] 追加28.12万円(子1人) 追加38.12万円(子1人) 追加48.12万円(子1人) |

| 兵庫県 | 追加4.4万円(合計最大44万円) | [年収590万円以上730万円未満] 追加10万円(合計最大21.88万円) [年収730万円以上910万円未満] 追加5万円(合計最大16.88万円) |

入学金の補助制度あり |

| 奈良県 | [年収270万円未満] 追加17.4万(合計最大57万円) |

[年収270万円以上380万円未満] 追加8.7万円(合計最大48.3万円) |

入学金の補助制度あり |

| 和歌山県 | – | – | – |

| 鳥取県 | – | [年収590万円以上700万円未満] 追加11.88万円(合計最大23.76万円) [年収700万円以上800万円未満] 追加5.94万円(合計最大17.82万円) |

入学金の補助制度あり |

| 島根県 | [年収270万円未満] 授業料全額補助 |

追加3万円(合計最大14.88万円) | – |

| 岡山県 | [年収270万円未満] 追加60万円[年収270万円以上350万円未満] 追加48万円[年収350万円以上590万円未満] 27万円 |

– | 入学金の補助制度あり |

| 広島県 | [年収350万円未満] 授業料全額補助 |

– | 入学金の補助制度あり |

| 山口県 | [生活保護世帯] 追加1.98万円(合計最大41.58万円) |

[年収590万円以上610万円未満] 追加7.92万円(合計最大19.8万円) |

入学金の補助制度あり |

| 徳島県 | 追加2.4万円(合計最大42万円) | [年収590万円以上750万円未満] 9.12万円(合計最大21万円) |

– |

| 香川県 | – | – | 入学金の補助制度あり |

| 愛媛県 | – | – | – |

| 高知県 | [年収350万円未満] 追加3.6万(合計最大43.2万円) |

[年収590万円以上700万円未満] 9.72万円(合計最大21.6万円) |

– |

| 福岡県 | [年収350万円未満] 追加11.88万円(合計最大51.48万円) |

– | – |

| 佐賀県 | – | – | 入学金の補助制度あり |

| 長崎県 | [生活保護世帯] 追加6.36万円(合計最大45.96万円) |

[年収590万円以上720万円未満] 追加7.92万円(合計最大19.8万円) |

– |

| 熊本県 | – | – | – |

| 大分県 | [住民税非課税世帯] 追加2.4万円(合計最大42万円) |

追加12万円(合計最大23.88万円) | – |

| 宮崎県 | – | – | – |

| 鹿児島県 | – | – | – |

| 沖縄県 | – | – | – |

所得制限にかかってしまう家庭はどうすればよいか?

私立高校の授業料無償化には所得制限がありますが、年収が多いからと言って必ずしも家庭が裕福なわけではありませんよね。

家庭にはさまざまな事情があり、子どもを私立高校に通わせたくても、所得制限がかかってしまうようだと授業料を払ってあげられずに、子どもの希望を叶えてあげられないかもしれません。

それでは、所得制限にかかってしまう家庭はいったいどうすればよいのでしょうか。ここでは、2つの方法を紹介します。

学費ローンや教育ローンを利用する

1つ目は、学費ローンや教育ローンを利用することです。学費ローンとは、金融機関が取り扱っており、銀行やノンバンクで利用できます。

教育ローンは、金融機関ではなく国や地方公共団体が運営しています。基本的には、子どもの教育費や学費を一旦まかなうためのローンです。

奨学金との違いは、学費ローンと教育ローンでお金を借りるのは保護者で、同時に返済義務も負います。奨学金の場合は、子どもが直接借りて、子どもがそのまま返済義務を負うのです。

以下は、金融機関の学費ローンと国の教育ローンの違いなので参考にしてみてください。

| ローンの種類 | 金融機関の学費ローン | 国の教育ローン |

| 利用できる条件 | 昨年度の所得が金融機関が定めた以上であること | 世帯の年収が790万円以下 2人目の子ども以降、1人増えるごとに100万円 |

| 金利 | 固定と変動どちらもある | 固定金利 |

| 借入上限額 | 金融機関による | 子ども1人につき350万円 (450万円の場合もある) |

| 担保や保証人の有無 | 原則なし | 保険料が必要な場合あり |

所得控除をする

2つ目は、所得控除を受けることです。所得控除を受けられると、収入に対してかかる課税を所得金額から差し引いてもらえます。

所得控除は、年末調整や確定申告をした際に計算されるのです。所得制限にかかってしまいそうな家庭は、以下で紹介する3つの所得控除を利用して、控除額を増やせば所得制限以内に収められる可能性があります。

・iDeCo(個人型確定拠出型年金)

iDeCoとは、個人で拠出するタイプの年金の制度です。iDeCoの運用のために拠出したお金は、全額所得から控除される仕組みになっています。

会社員で企業型DCがない場合は、月額最大で2.3万円拠出でき、年間で27万6000円の控除を受けられるのです。運用益も非課税なので、利用してみてください。

・医療費控除

基本的に年間で受けた医療費が10万円を超える場合は、所得控除を受けられます。

もし、自分や家族が病院に通院していれば、診察料や治療費、病院までの交通費、薬代を計算して年末調整や確定申告の際に申告しておきましょう。

・生命保険料控除

生命保険料を払っている家庭なら、年末調整や確定申告で生命保険料の支払額を申告していますよね。

払っている生命保険料に対して、一定の金額が年間所得から控除されるでのす。

もし高校の授業料を払い忘れると?

家計に余裕がなかったり支払日に間に合わなかったりして、もし高校の授業料を払い忘れるとどうなるのでしょうか。基本的には、退学処分を受けたり卒業資格がもらえなかったりといったなんらかのペナルティが与えられます。

学費の滞納からペナルティが課されるまでの一般的な流れは以下のようになります。

1.納入をお願いされるお知らせが届く

学費を支払い期限までに払えず滞納してしまうと、まず納入のお願いが記載されたお知らせが届きます。学校によりますが、生徒本人に封書が渡される場合もあります。

内容は、再度支払い期限が記載されているもので、その期限までに支払えば特にペナルティが課されないことがほとんどです。

2.督促状が届く

納入のお願いで記載された期限までに支払われないと、督促状が届きます。

再度納付期限が記載されており、この期限までに払われないと、次はペナルティが課される事になります。ペナルティの内容は退学手続きを取るといったことが記載されています。

3.約1年滞納が続くと退学処分

学校によりますが、1年ほど滞納が続くと実際に退学手続きが取られ、退学処分を受けることが多いです。

学校もボランティアでやっているわけではないので、授業料を支払ってもらえなければ、退学処分をせざるを得ません。

4.場合によっては、卒業資格が与えられない

退学処分がない場合は、卒業資格が与えられないこともあります。仮に滞納をしても退学処分をしない学校もあるようですが、滞納した学費を全額納めるまでは卒業資格を与えないのです。

高校3年間通えたとしても、卒業資格がなければ高卒扱いにならず大学進学もできません。

就学支援金制度、ここが気になるQ&A

所得金額が変わったらどうなる?

共働きになったり、転職や退職などで所得金額が変わった場合はどのようになるのでしょうか?

就学支援金の支給額を判断するための確認は、毎年1回行われます(新1年生については4月と7月の2回、2年生・3年生については7月の1回)。

たとえば、入学した時に対象外であったとしても、その後の世帯状況で支給基準を満たすようになった場合、認定を受ければ支給を受けることができます。

ただし、両親の失職や倒産など家計急変で収入が激減した場合や、親の離婚などで保護者に変更がある場合、速やかに届出を出すことで翌月から繁栄してもらえる可能性もあります。

学校のある都道府県や、学校により制度の詳細が異なるので留意しておきましょう。

休学したらどうなる?

海外留学や入院などで休学をして卒業までの期間が延びる場合、どうなるのでしょうか。

就学支援金の支給期間は、全日制で36月、定時性・通信制で48月です。

休学期間中にもこの支給期間は経過していくため、休学している間に支給を止めたい場合には、支給停止の届け出を学校に提出する必要があります。

この届出をした場合、届け出の翌月~復学して支給再開の申請をした月までの間は支援金支給は停止し、36月にカウントしないようにすることができます。

申請手続きの方法は?

支援金を申請する場合、入学時の4月頃には手続きが必要な時期に学校から案内があります。入学説明会や入学後に配布されますが、詳細は学校所在地のある都道府県や高校に確認をしましょう。

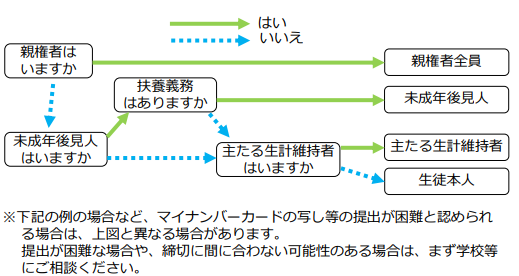

申請に必要な書類は下記です。

・申請書

・保護者等のマイナンバーカード(マイナンバーを明らかにできる書類。マイナンバーカードの写し、通知カードの写し、マイナンバーが記載されている住民票の写しなど)

マイナンバーカードは、原則、親権者全員分が必要です。また提出方法については、2020年(令和2年)2月から一部書類がオンライン提出できるようになっています。

※すでに高校に入学している場合でも収入状況の届け出を7月頃に行うことができます。入学時に支給対象外だった場合でも認定を受ければ支給を受けることができるので、都度学校に相談し、申し込みを行います。

◆就学支援金の支給額の判断基準となる者について

※引用:文部科学省 高等学校等就学支援金制度

海外在住で住民税が課されていなかったり、親権者との接触が困難な場合は例外となる場合もあります。

どうやって支給額を受け取るの?

就学支援金は学校設置者(都道府県や、学校法人など)が生徒に代わって受け取ります。それを授業料に充てているのです。

つまり、生徒や保護者が直接受け取るものではないので留意しておきましょう。

都道府県など自治体によって異なることも

「すでにうちは私立高校だけど、授業料が無料よ…?」という方もいらっしゃるでしょう。

それは、支援がある金額・所得制度は自治体ごとに異なっているからです。全国一律無料!ではありません。

たとえば、東京都では、東京都に住む私立高校に通う子を持つ年収760万円未満の世帯に対し約46万円の支給をしています。

そうなると、国からの補助金と合わせると私立高校に通う都内在住の生徒のうち約5万人の授業料が実質無償化されていることになります。

知っておきたい2つの支援金

先ほど説明した「高等学校等就学支援金」は授業料についての支援金です。

学校といえば、授業料以外にも、体操服を買ったり、教科書を買ったり、修学旅行のお金を積み立てたり……ほかにも必要になりますよね。

そのため、もう1つ、授業料以外にかかる教科書や教材を買うための費用を支援する支援金も存在します。

住民税非課税世帯のために、授業料以外(教科書費・教材費・修学旅行費など)の教育費負担について軽減する「高校生等奨学給付金」制度です。

この制度を利用するためには、親が、住んでいる都道府県へ申請することが必要になります。

申請については、学校もしくは都道府県に問合せましょう。

お問合せ:高校生等奨学給付金のお問合せ先一覧

高等学校等就学支援金、高校生等奨学給付金はどちらも返還不要の支援金です。

無償化が実施されると…

子どもの教育費の負担感が大きい世帯にとってはとても助かりますよね。

この支援金があれば、子ども自身にも選択の幅を広げてあげることが可能になります。

ただし、支給の要件の「年収590万円未満」という壁ゆえに、共働き世帯は年収をコントロールをした方がお得になる世帯もあります。

私立高校の授業料が実質無償化というありがたい恩恵をフル活用するためには、働き方を見直してみてはいかがでしょうか。

手前味噌ですが、しゅふJOBでは子どものフォローや家事をしながら、スキマ時間で働けるお仕事をたくさんご紹介しています。よろしければご活用ください。

主婦に嬉しい条件の求人がたくさん!お仕事探しなら|しゅふJOB

私立高校に進学する場合の教育費はいくら必要?

そもそも、私立高校にわが子を進学させる場合、どのくらいの教育費が必要なのでしょうか?

東京都を参考に、入学金などが必要となる、初年度にかかる平均額を見てみましょう。

都内の全日制私立高学校の初年度納付金の平均額 令和2年度

| 授業料 | 466,708円 |

| 入学金 | 251,637円 |

| 施設費 | 41,049円 |

| その他 | 174,645円 |

| 総額(初年度) | 934,038円 |

| 受験料 | (22,775円) |

私立高校への進学するためにはかなりの負担があることがわかります。

(参照:令和2年度 都内私立高等学校(全日制)の学費の状況)

→こちらのサイト下部で、各高校別の費用を見ることができます。

また、2年目・3年目は入学金は必要無くなりますが、授業料や施設費、教材費などの支払いは必要です。

2年生・3年生になった時の支払の平均は、都内の私立高校の場合70万円前後となるところが多いようです。

※私立と一概に言っても、学校によって初年度納付金総額や授業料に大きく差があり、どの高校を選ぶかによっても負担は変わってきます。

授業料以外の費用のため、貯蓄は必要

学習支援の制度は整いつつありますが、現状対象となるのは授業料のみです。

私立高校の入学金や設備管理費用は家庭が負担します。

教材費や部活動でかかる費用も自己負担で決して安くはないので、貯蓄がないと家計は苦しくなるでしょう。

塾に行かせたり大学進学を考えていたりすると、さらに貯蓄が必要です。

日頃から節約をしたり資産運用をしたりして、安心した暮らしが家族全員でできるようになればよいでしょう。

結局、助成金をもらうほうが得?それとも・・・?

世帯年収を590万円未満に抑えて、助成金の支給を受けたほうが良いのでしょうか。

助成を受けたほうがいいのか、自己負担でやりくりした方がいいのかは、各家庭の収入の状況によって大きく変わってきます。

例えば、以下のようなケースは、助成金を受けない方が良いかもしれません

世帯年収を590万円未満に抑えないほうが良い場合

◆ケース1:妻が扶養枠内で働く共働き家庭

夫・・・会社員(年収500万円以上)

妻・・・パート(扶養範囲内)

この場合、世帯収入590万円を越えてパート収入を増やすほうが結局得になりそうです。

仮に、夫の年収が500万円として、妻のパート収入を89万円に抑えたとします。

すると、扶養内となる103万円ぎりぎりまで収入を得るよりも44万円マイナスとなります。

私立高校進学のための助成金がそれ以上の金額となるのであればありですが、現行の制度は最高46万円までの支給ですから、収入制限を越えて妻が働くほうが得となるでしょう。

◆ケース2:大学進学を視野に入れている家庭

高校進学後も大学受験、そして大学進学に必要な塾や予備校代など、教育費はさらに膨らみます。

授業料の支払い額は増えるかもしれませんが、長い目で見てできるだけ多くの収入を得るために、妻が扶養から外れて働くことを検討しても良いでしょう。

子どもが2人以上いたり、大学進学も視野に入れている場合、妻の収入についてはできるだけ多く収入を得る方法を検討するほうが、トータルでは得になりそうです。

まとめ

教育資金の捻出に不安を持つ家庭にとって無償化制度の拡充はとてもありがたい施策です。

一方、「所得制限590万未満」が悩ましい…という家庭も多いのではないでしょうか。助成金を利用するかどうかは高校3年間だけの短期の視点ではなく、大学進学までの長期的な視点をもって、世帯収入をコントロールしていくことをおすすめします。

そして、所得を抑えて授業料が無料になったとしても、教科書、学用品にかかるお金は発生します。ほかにも、入学金、修学旅行の積み立て費用や、部活にかかるお金など家庭が負担する部分は多くあります。完全に子どもの教育にかかる費用が無料になるわけではありません。

お子さんの教育の選択肢が広がる制度になっているので、各家庭の状況と照らし合わせて上手に活用していってください。

しゅふJOBでは、家事と両立しやすい短時間・短日数で受けられるお仕事情報が掲載されておりますので、お仕事探しを検討している方は以下よりご覧ください。

少日数でも満足収入!高時給パート★お仕事一覧|しゅふJOB

扶養を超えるけど「損なく」働く!お仕事ならこちらの一覧から|しゅふJOB

参考サイト:私立高等学校等の学費負担軽減制度への申請の案内

あなたにおすすめの記事

主婦のための教育資金集め方法

この記事を書いた人

しゅふJOBナビ編集部