【年末調整書類の書き方】パート主婦が損しない年末調整のコツ・確定申告との違いって?

更新日:

お金のこと

今年もやってきた年末調整シーズン!

配偶者控除の枠が引き上げられたり、押印不要になっていたり、令和3年から変わった<変更点>もあります。

パートの年末調整ってどうすれば?

パートの扶養控除申請ってどうすれば?など、

今回は「損しない年末調整」に焦点を当てて

・年末調整の基礎知識

・押さえておきたい控除項目

・企業が年末調整をしてくれない場合、何をすればいい?

をご紹介します。

家庭と両立しやすい・扶養枠調整可能のお仕事を探すなら「しゅふJOB」!

もくじ

今さらだけど…年末調整の基礎知識をおさらい!

年末調整=所得税の合計が適切になるよう調整するしくみ

毎月お給料をもらう際、所得税分が差し引かれた金額が支給されています(=源泉徴収)。

その差し引かれた所得税の合計が、1月~12月の1年間のお給料総額に対して適切な額になるように調整するのが、年末調整です。

源泉徴収はあくまで概算なので、本来その人が納めるべき所得税と差があります。そのため、実態に沿って再計算をする必要があるのです。

年間の所得税を多く払い過ぎていた場合は還付されますし、足りなかった場合はいつもよりも多く差し引かれます。

誰が対象になるの?

対象となるのは、上述のように”給与所得者”。そのため、パート・アルバイトの方も対象者です。

ただし、下記の場合は年末調整ではなく、確定申告によって税金を納めることもあります。

・複数の職場から給与所得を受けている

・経営者、個人事業主など

・会社に「給与所得者の扶養控除等(異動)申告書」を提出していない

年末調整は、基本的には年末に行います。

1年を通じて就業している人や、年の途中で入社し年末まで就業している人は「給与所得者の扶養控除等(異動)申告書」を提出していれば調整してもらうことが可能です。

12月より前に源泉所得税の調整が必要な人もいます

ただし、12月を待たずに年末調整をする必要がある人もいます。

例えば、パートを年の途中でやめて、そのあと年内に給与をもらう予定がない場合は、年の途中でも源泉所得税調整の手続きが必要になります。103万以下でも同様です。

その他にも、海外に居住することになった、心身の障害により退職した、などで退職が発生した場合でも、年の途中でも調整が必要になります。

退職の際には、年末調整をどうするかについても確認しておきましょう。

年末調整と確定申告、どちらも必要なケースはある?

さて、ダブルワーク等で複数の職場から給与所得を受けている・業務委託やフリーランスとして個人で仕事を請け負っている、という方は確定申告が必要な可能性があります。

ダブルワーカーの場合、同時に2か所以上で年末調整をすることはありません。主な働き先の会社で年末調整をしてもらいます。

確定申告が必要なのは、副業やサブワークの給与。20万円を超えている場合は確定申告が必要です。

また、年末調整では手続きできない還付を受ける(初年度の住宅ローン控除の申請など)ときにも確定申告が必要です。

年末調整と確定申告の違いってなに?

ところで年末調整と確定申告の違いをご存知でしょうか。

大きな違いは「誰が」その申告・納税をするか、です。

確定申告は、納税者本人が1年間の所得を計算し、税務署へ自己申告して納税します。

年末調整は、給与所得者の代わりに、会社が計算・税務署へ申告・納税をします。

つまり、会社が従業員の確定申告業務を代行してくれている場合、年末調整と呼ばれるのです。

年末調整、書類は毎年変わる?

年に1度の手続きですが、ときどき書類の様式が変わることもあるので気をつけましょう。

たとえば、令和3年度から「給与所得者の保険料控除申告書」は押印が不要になっていたりします。印鑑を押すところがない??と探してしまった方もいるのではないでしょうか。

令和4年も昨年と同じ手順で、押印不要となっています。

形式が変わるからといって書き損じがないように注意しなくてはいけませんね。

年末調整は、1年間に支払うべき税金の額を正しいものにする、とても重要な手続きです。

書類の記入漏れや不備、書き損じなどがあると、払わなくてもよかった税金を払うことにもなりかねません。

扶養枠内で働く人にとって、せっかく年間収入を調整して働いたのに書き間違いで予期せぬ徴収をされてしまったら不本意ですよね。

正確に記入できるように、確認しながら進めましょう。

押さえておきたい年末調整の控除項目

控除項目は13項目あります。

ここでは、パート主婦に関連のあるものだけピックアップしてご紹介しますね。

配偶者控除・配偶者特別控除

パート主婦にとって一番関心の高いのは(夫の年末調整の)配偶者控除ではないでしょうか。

2018年1月から配偶者控除満額を受けられる年収は引き上げられています。

今まで配偶者控除満額38万円を受けられるのは、主たる給与所得者の配偶者の年収が103万円以内のときでした。

配偶者特別控除は配偶者に年収150万円を超えて配偶者控除を受けられないときに、年収201万円未満であれば配偶者のその所得金額に応じて段階的に控除を受けることができるようになっています。

お仕事を始める際に、年収をどれくらいに設定するか考えられたと思いますが、これから年末に向けて年収と勤務スケジュールを見直してみましょう。

ただし、年収が130万円を超えると、個別に社会保険に加入しなければならなくなります。

配偶者の社会保険料を主たる給与所得者が支払っている場合、全額控除の対象になります。

社会保険とは下記が対象になります。

・健康保険

・国民健康保険

・介護保険

・後期高齢者医療保険

・雇用保険

・国民年金保険

・厚生年金保険

・厚生年金基金

・共済組合の掛け金

介護保険や後期高齢者医療制度の保険料が、配偶者の年金から直接引かれている場合(特別徴収の場合)は、各自で支払っていることになるので控除に含めることはできません。

国民年金などは、控除証明書が送られてくるので申告の際にはそれらを添付します。

配偶者控除についてはこちらにも詳しくまとめているので、併せて読んでみてください。

令和7年まで「130万の壁」に対する支援策:証明書提出で2年間扶養内が可能に

年収が130万円を超えると配偶者控除をはずれ社会保険に加入しなければならない旨を先述しましたが、2023年(令和5年)10月に政府は130万円の壁に対する支援策を出しました。

この制度では、年収増加が人手不足に伴う一時的なものであることが証明できれば2年間扶養内で働くことができるものです。

この制度を利用するためには、企業が証明書を作成・提出する必要がありますし、最大2年間の限定支援なので今後ずっと続くものではありません。

令和5年3月末まで対象の医療従事者は扶養枠を超えられる?特例措置の延長決定

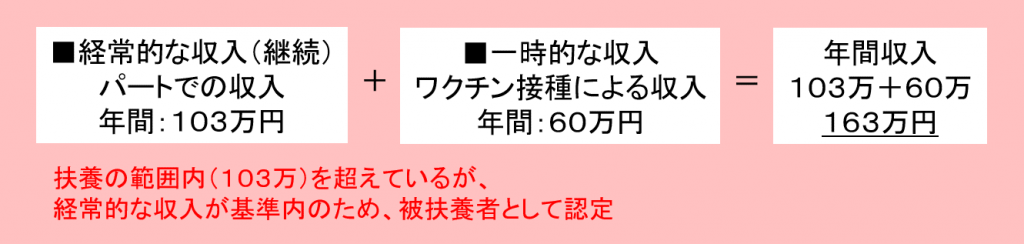

新型コロナウイルスワクチン接種業務に従事する医療職の被保険者に対して、「ワクチン接種業務による給与収入」については、

「一時的な収入」とみなし、収入基準の対象外の扱いになることが決定しました。

つまり、ワクチン接種による収入で扶養枠を超えてしまっても

一時的な収入とみなされるため、扶養枠の範囲とみなされるというものです。

対象者:新型コロナウイルスワクチン接種に従事する医療職対象となる収入の期間:令和3年4月から令和5年3月末までのワクチン接種業務に対する給与収入

収入の基準:年間収入が130万円未満であること(60歳以上または障害年金の受給要件に該当する場合は180万円未満)

※ただし、上記【対象となる収入の期間】を除く

保険料控除

自分名義での民間の保険(例えば、生命保険や医療保険、地震保険など)に加入している場合は、支払った保険料に対し、一定割合が控除対象になります。

生命保険、介護保険、年金保険の3つに分類されますが、最大で12万円まで控除されます。

控除を受けるためには保険会社から送られてくる支払証明書の提出が必要です。

その他、所得から控除できるものに医療費控除や寄付金控除がありますが、これらは年末調整では行えません。

別途、確定申告を行う必要があります。

年末調整のスケジュールを知っておこう!

年末調整が必要なことはわかってきましたが、どんな準備をしておけばいいのでしょうか?

まず、スケジュールを知っておきましょう。

年末調整のスケジュール

ざっくりとしたスケジュールは下記です。

11月:書類の記入・提出

12月:年末調整の計算

1月:税務署への提出書類の作成

(2月:税務署の計算スタート、確定申告スタート)

年末調整をする時期は、10月~12月。

保険会社から保険料の通知が届いたり、企業からも書類を渡されたりアナウンスがあるので聞き逃さないようにしておきましょう。

もし、年末調整の書類を出し忘れてしまった場合はすみやかに会社に相談しましょう。

記入漏れや、書類提出後に扶養家族の数が変わったような場合のため、勤務先内で余裕をもって期日を設定している場合もあります。

ただし、勤務先から税務署に法定書類を提出する期間が過ぎてしまうと会社を通して手続きはできません。その場合は、自分で確定申告をすることになります。

どんな準備が、いつまでに必要?

企業に在籍している方は、2つのパターンがあります。

1.該当年内に転職をしたなど、給与の支払い元に変更があった場合

転職した場合、前職の源泉徴収票が必要になります。

また、入社時に記入している企業もありますが「給与所得者の扶養控除等(異動)申告書」と「給与所得者の保険料控除申告書兼給与所得者の配偶者控除等申告書」の記入・提出をします。

2.転職など、給与の支払い元に変更がなかった場合

「給与所得者の扶養控除等(異動)申告書」と、「給与所得者の保険料控除申告書兼給与所得者の配偶者控除等申告書」の記入・提出をします。

1.2.どちらにも必要な書類

所得控除に必要な書類の準備をします。

保険会社から送られてくる支払証明書や、住宅ローンを利用してマイホームを新築・購入・リフォームした際に受けられる控除などです。

どんな申告書がある??パートでも該当する控除を受けるための申告書

それぞれの申告書ではどんな項目の控除が受けられるのでしょうか?表にまとめてみました。

| 申告書名 | 控除項目 |

|---|---|

| 給与所得者の扶養控除等(異動)申告書 | 基礎控除、扶養控除、障がい者控除、寡婦控除、寡夫控除、勤労学生控除 |

| 給与所得者の配偶者控除等申告書 | 配偶者控除、配偶者特別控除 |

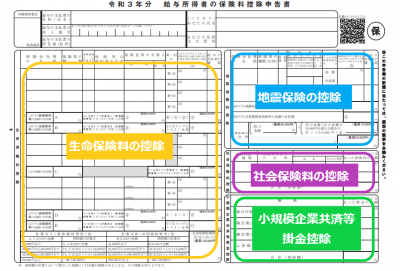

| 給与所得者の保険料控除申告書 | 生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除 |

| 給与所得者の住宅借入金特別控除申請書 | 住宅借入金等特別控除 |

会社で書類を貰えることがほとんどですが、これらの様式は9月末ころから税務署でもらうこともできます。

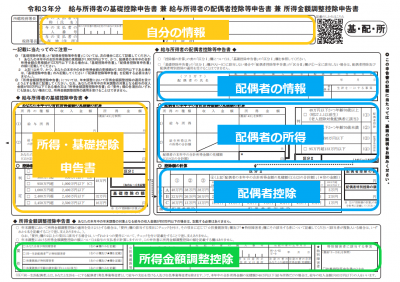

「給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」の書き方

名前が長い!と思った方も多いのではないでしょうか…。令和2年からこの形式になっています。

この1枚で「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」の3つの申告書を兼ねているので、こんな名前になっているんですね。

1.自身の情報

ここには自分の氏名、住所、勤務先企業名を記入します。法人番号は会社で記入されているか提出後に一括で記入されることが多くなっています。

令和2年分まで押印箇所がありましたが、今年から押印がなくなりました。(あと、記入のしかたが見られるQRコードが増えました)

2.所得・基礎控除申告書( 給与所得者の基礎控除申告書)

年収から所得を計算していきます。

ちなみに、年収=手取り金額12か月分の合計、ではありません。

年収は保険料や税金が引かれる前の「総支給額」+賞与などを加えた金額が収入にあたります。なお、交通費は年収に含まれません。

手取り額で計算してしまうと、実際の年収額より低くなってしまうので注意してくださいね。

正しい金額を知りたい場合、源泉徴収票の「支払金額」欄がそれにあたります。いわゆる「額面」と呼ばれる金額です。

年末調整書類は「1年間の収入」を申告するので、1月~12月の各月の給与を元に収入を計算します。

年収900万円以下であれば「基礎控除の額」欄は48万円と記入、区分の判定欄は「A」を記入します。

年収900万円以上の方は金額に応じて表に書かれている金額・区分を記入してください。

ここまででご自身の所得・基礎控除に関する申告は終わりです。独身・単身者の場合はこの書類はここまでで完成!

配偶者がいる場合は次の「給与所得者の配偶者控除等申告書」を記入していきます。

3.配偶者情報(給与所得者の配偶者控除等申告書)

ここから配偶者の控除申告をしていきます。

まずは配偶者の氏名、個人番号、生年月日を記入します。

たとえば単身赴任中など、ご自身と配偶者の住所が異なる場合は住所または居所を記入します。

4.配偶者の所得(配偶者の本年中の合計所得金額の見積額の計算)

配偶者の年収から所得を計算していきます。

収入金額はお給料明細を合算して記入します。所得金額は裏面もしくは別紙に金額表があるので、所得金額に応じて記入をします。

たとえば、年収103万円以下で働いている場合は「551,000円以上 1,618,999円以下 」の所得欄に該当するので、収入から55万円を引いた金額が給与所得となります。

仮に収入が103万円だったら、103-55=48 で48万円ですね。

判定欄はご自身が当てはまるものに✓を入れ、区分Ⅱ欄に①~④の該当を記載します。(扶養枠内で働く主婦の場合は多くが「48万円以下かつ年齢70歳未満(②)」になるかと思います)

5.配偶者控除(控除額の計算)

控除額の計算表では、縦軸が給与所得者の区分(区分Ⅰ)、横軸が配偶者の所得区分(区分Ⅱ)です。

所得者の給与が900万円以下(判定A)で、配偶者の所得金額が48万円(判定②)の場合、金額は38万円になります。

区分Ⅱが①②の場合は「配偶者控除の額」欄に38万円と記入して完了です。

区分③④の場合は「配偶者特別控除の額」欄に該当の金額を記入します。

6.所得金額調整控除(所得金額調整控除申告書)

最後に「所得金額調整控除申告書」ですが、収入が850万円以下であれば記入する必要がありません。

年収850万円以上で、かつ、自分・配偶者・扶養親族のうち特別障碍者がいる人、23歳未満の子どもがいる人は記入できます。

なお、この控除は夫婦どちらも受けることができます。

例えば夫の年収が850万円以上、妻も年収850万円以上、かつ23歳未満の子どもがいる家庭では、夫婦どちらも記入をすれば控除適用を受けることができます。

「給与所得者の保険料控除申告書」の書き方

では「給与所得者の保険料控除申告書」の書き方を見ていきましょう。

この書類は大きく分けて4つの保険料について記入をしていきます。

1.生命保険料の控除

まずは生命保険から。

生命保険、県民共済(都民共済・府民共済など)、勤務先の団体保険などに加入している人は記入しましょう。

この手続きをすると、1年間に支払った保険料のうち、一定額が所得から控除してもらえます。

9月~10月頃に各保険会社から「生命保険料控除証明書」が届くので、なくさないように!保管しておきましょう。

証明書を手元に見ながら書類に記入し、書き終わったら証明書原本も添付して一緒に提出するケースが多いようです。

もし証明書が届いていなかったり、紛失してしまった時は早めに保険会社に連絡して再発行の手配をしましょう。

また、生命保険料控除証明書は電子書面による提出をすることもできるようになりました。

2018年(平成30年)から、保険会社から発行される電磁的記録印刷書面(「QRコード付控除証明書等」ともいわれます)での提出もできるようになりました。

また、2020年(令和2年)からは、勤務先が年末調整を電子化している場合、電子的控除証明書をデータのまま提出することもできるようになっています。書き間違いや添付漏れがなく進められるのは大きなメリットですね。

生命保険料控除欄の書き方1.一般の生命保険料・保険会社等の名称 ・保険等の種類 ・保険期間又は年金支払い期間 ・保険等の契約者氏名 ・保険金等の受取人氏名・続柄

・新・旧の区分 ・本年中に支払った保険料の金額 ※「申告額」「予定支払額」「予定申告額」と書かれている場合もあります。書類を記入する時点ではまだ12月の保険料を支払っていないことが多いですよね。そのため見込みの金額を記入することになります。「証明額」が記載されている場合は、保険会社が控除証明書を発行するときまでに確認できた支払い済の保険料の金額です。毎月保険料を支払っている場合「証明額」を記入すると本来申告できる金額より少なく申告してまう可能性があるので注意してみてください。1年に1回払いの場合は「証明額」の欄だけ記載されていることもあります。 ・A:新保険料の合計額を記入します。 ・B:旧保険料の合計額を記入します。 ・計①+② ・②と③のいずれかの大きい金額

2.介護医療保険料・保険会社等の名称 ・保険等の種類 ・保険期間 ・保険等の契約者氏名 ・保険金等の受取人氏名・続柄 ・本年中に支払った保険料の金額 ・C:金額の合計額 ・Cの金額を計算式1に当てはめて計算した金額

3.個人年金保険料・保険会社等の名称 ・保険等の種類 ・保険期間 ・保険等の契約者氏名 ・保険金等の受取人氏名・続柄 ・新・旧の区分 ・本年中に支払った保険料の金額 ・D:新保険料の合計額を記入します。 ・E:旧保険料の合計額を記入します。 ・計④+⑤ ・⑤と⑥のいずれかの大きい金額

4.全体合計・生命保険料控除額合計 一般の生命保険料の「②と③いずれか大きい金額」と、介護医療保険料の計算式1で計算した金額、個人年金保険料の「⑤と⑥いずれか大きい金額」の3つの金額を合計して記入します。最大120,000円のため超える場合は120,000円と記入します。 |

記入が終わったら、申告書に添付して勤務先に提出します(電子申請の場合はデータを添付)。

※勤務先の団体保険などに加入していて、勤務先が金額を把握している場合は証明書の添付は必要ありません。

地震保険料の控除の書き方

次は地震保険料です!

地震保険料控除とは、火災保険に地震保険特約をつけて保険料を支払っている人が記入します。

ただし、自身や生計を共にしている家族が住居として使用している建物や家財に対して支払っている保険料が控除対象となります。

そのため、他人に貸していたり、別荘として常に生活をしていなかったり、事務所として使っているものは地震保険料控除対象にはなりません。

地震保険料の控除証明書は損害保険会社から郵送されてくるか、契約時に届く保険証券に同封されているので手元に置きながら書いていきましょう。

| 地震保険料控除欄の書き方

・保険会社等の名称 ・保険等の種類(目的) ・保険期間 ・保険等の契約者氏名 ・地震保険料または旧長期損害保険料区分 ・本年中に支払った保険料の金額 ・Aのうち、地震保険料の金額の合計額(B) ・旧長期損害保険料の金額の合計額(C) ・地震保険料控除額 |

社会保険料の控除の書き方

3つ目は社会保険料控除。

社会保険料は給与から天引きなら書かなくていいんじゃない?という方もいると思いますが、

・勤務先の給与や賞与から差し引かれているもの以外の社会保険料を支払っている人

・家族の社会保険料を支払っている人

は記入が必要です。

たとえば、学生時代に「学生納付特例制度」を使って支払いを止めていた国民年金保険料を社会人になってから支払うようになった場合や、20歳以上の子どもに代わって国民年金保険料を支払っている親の場合も申請することができます。

社会保険料控除証明書は保険料を支払った機関から送付されます。年末調整書類を提出するときに勤務先に一緒に提出することを忘れずに。

ただし、会社員ではない人は国民健康保険、介護保険、後期高齢者医療保険料などの控除証明書は届きません。その場合、領収書や保険料納付証明書を参照してください。

では、手元に置いて書いていきましょう!

| 社会保険料控除欄の書き方

・社会保険の種類 ・保険料支払先の名称 ・保険料を負担することになっている人の氏名、続柄 ・保険料の金額 |

お忘れなく!申告が必要なことがら

さて、記入する時になって発覚しがちな「手続き忘れ」をいくつかご紹介しておきます。

・結婚、出産、離婚で扶養家族の人数が変わった場合

・出産で新生児に生命保険料を追加で支払った場合

・配偶者の収入に変更があった場合

・控除に必要な書類の出し忘れ

手続き忘れが発覚した場合、できるだけ速やかに勤務先に相談をしましょう。

1月末までは年末調整として企業内の計算ができます。もし間に合わなかった場合、2月に個人で確定申告を行います。

企業が年末調整をしてくれない場合、何をすればいい?

年末調整は、原則として雇用者(=職場)が行うことになっています。ただ、場合によっては年末調整を行ってくれない就業先であることも……。

また、年末調整の書類を出し忘れてしまった!という方もいるかもしれません。

「給与所得者の扶養控除等(異動)申告書」など必要書類を提出していなかった場合などは年末調整をしてもらえないことが多くあります。

その場合、確定申告をすることになります。

年末調整・確定申告をしないとどうなる?

就業先が年末調整をしなかった場合や、年末調整で控除できない控除項目がある場合、複数から支払いを受けている場合などは、自分で確定申告を行う必要があります。

給与などの支払いを受けていて年末調整をしない場合、確定申告をしないと、脱税行為とみなされる場合もあるため注意しましょう。

特に、年間の医療費が高額にかかっていたり、ふるさと納税などで寄付した場合などは、きちんと確定申告することによって税金が控除され、節税になったり、多く還付金が戻ってくることもあります。

損しないためにもきちんと確定申告をしましょう!

(※ふるさと納税:ワンストップ特例制度を利用している場合、確定申告をしなくても寄付金控除が受けられます。「寄附金税額控除に係る申告特例申請書」に必要事項を記入して、寄付した自治体に送りましょう。)

ふるさと納税についてはこちらに詳しくまとめています。

確定申告には何が必要?

確定申告をするためには、就業先から発行される源泉徴収票、控除を受けたい項目の支払いを証明するもの(例えば医療費だったら病院の領収証など)が必要になります。

申告期間は一般的に翌年の2月16日から3月15日までの1か月間です。

パート主婦の場合、たいていが年末調整で完結しますが、退職、医療費、複数からの給与収入があるなど、確定申告が必要な場合もあります。

また、法律が変わったり、家族の状況が変わったりしている場合も注意しましょう。

損しないためにも、できるだけ国税庁のホームページなどで確認したり、専門家に聞くなどして申告漏れのないように気を付けてくださいね。

確定申告についてはこちらの記事にもまとめています。

働き方をみなおす主婦が増えている?

実は、年末調整の時期は仕事を見直すタイミングでもあります。

年末調整は1年間の自分のパート収入のうち、どのくらいの額を税金として支払っているのかを見返す数少ない機会です。

見直すポイントは「配偶者控除・配偶者特別控除」と「保険加入」。

配偶者控除・配偶者特別控除は、年収150万円以下の配偶者がいる扶養者の収入にかかる所得税の一部が免除される、という仕組みです。

2018年1月まではこの金額が年収103万円以下でした。

現在は年収150万円まで引き上げられ、年収201万円までは全額免除とはいかずとも所得に応じて段階的に控除が適用されます。

つまり、年収103万円(おおよそ月収8万円)以内に収めなきゃ!と調整していたパート主婦も、年末調整時の収入計算で「来年は〇万円まで稼ごうかな」と目標額をリセットしていることが増えているのです。

配偶者控除内として年収150万円(おおよそ月収は12万5千円)まで稼げるのは、消費税率も上がって苦しくなってきた家計には嬉しいポイント。

ただし、注意してほしいのが「保険加入」について。

週20時間以上の勤務になると、雇用保険・社会保険の加入が必要になります。そうすると保険料がかかってきますよね。

世帯によっては、「働き損」の状態になってしまう可能性があるのです。

せっかくこの機会にみなおすなら、保険料についても調べてみてくださいね。

しゅふJOBナビではこちらの記事にもまとめています。

▼厚生年金・社会保険について

▼雇用保険について

年末調整はパート主婦にも関わる大切な制度。

会社に所属していると年末にまとめて、会社が納税計算を行って調整をしてくれます。

フリーランスや業務委託でお仕事をする場合は、個人で確定申告をすることになります。

年末調整に必要な書類を作成するのは11月。確定申告は2月です。

コロナの影響で印鑑が不要になったり、扶養枠の優遇が新たに追加されたり、ちょっとずつ変化しています。

ちょっぴり難しい制度のようにも感じますが、ふるさと納税をはじめ節税に繋がったり控除も受けられる制度ですよ。

ぜひ活用して、安心して損なく生活をしたいものですね。

家庭と両立しやすい & 扶養枠内で働けるお仕事たくさん♪しゅふJOB

この記事を書いた人

しゅふJOBナビ編集部