壁は103万・130万だけじゃない!?主婦が損しない収入、扶養内・扶養控除を徹底解説【税理士監修】

公開日:

お金と法律

「パートで働くなら、扶養控除を受けられる扶養範囲内だとお得なんでしょ?」

「でも、扶養っていったいいくらなの?夫も扶養内で働いてほしい…っていうけど、働いて稼ぐのとどっちが世帯収入は増えるの?」

結婚後の働き方を選ぶとき、選択肢の一つになりやすい扶養範囲内でのお仕事。

以前は103万円の配偶者控除の壁と、130万円の社会保険の壁の2つだけ気にかけていたら「扶養内で働ける」「扶養控除が受けられる」とわかりやすかったのですが…

最近は、100万円の壁、106万円の壁、150万円の壁、160万円の壁など……壁、壁、壁!

「どの壁が自分が気にしないといけない壁?結局、扶養ってなに???」

「年収の壁・支援強化パッケージって何?」

「103万・130万だったらどっちが得なの?」と困ってしまっている方も多いのではないでしょうか。

今回は、いろんな壁をできるだけわかりやすく説明していきます。

損なく得する働き方になるよう、あなたにぴったりの収入の目安が見つかりますように!

もくじ

そもそも「収入」と「所得」の違いとは?

様々な壁の話をする前に、収入と所得の違いを理解しておくと、壁の違いもわかりやすくなります。

普段、仕事をした対価として得る報酬を「収入」とか「所得」とか、言葉の区別なく使っていませんか?

実はこの2つには明確な違いがあります。この違いを知ることで、扶養や税金について深く理解することができます。

ここではその違いを詳しく見てみましょう。

収入とは、あらゆる源泉から得られる金額(給与・賞与・年金など)

「収入」とは入ってくるお金や物品のこと、すなわち会社員やアルバイト、パートの方であれば、働いて会社から入ってくるお金のこと。

税金や社会保険料を差し引いた後の手取り額ではなく、差し引く前の総支給額のことです。

また、個人事業主や店舗経営者の場合であれば、事業で得た「売上」のことを指します。

つまり「所得控除」や「必要な諸経費」の差し引きなどを加味することなく入ってきたそのままの金額=収入と呼びます。

所得とは、収入から必要経費を差し引いた金額(税金計算の基礎となる)

「所得」とは経費や所得控除を引かれて残る金額のことをいいます。

会社員やアルバイト、パートの方であれば、経費精算をすることはほとんどないと思いますが、年収に応じて定められる「給与所得控除」を引いた後の金額を給与所得と呼びます。

| ・給与所得=収入金額-給与所得控除額 |

また個人事業主や店舗経営者の場合、事業にかかる必要経費(一般的に交通費や交際費、機器代など)を引いて残った金額を事業所得と呼びます。

| ・事業所得=総収入金額-必要経費 |

「扶養内」と「扶養控除」の違いを理解しよう

年収の壁について話をする際に、「扶養内で働く」や「扶養控除を受ける」などのワードが登場して混乱することはないでしょうか?

「扶養に入る」という言葉もあり、何気なく聞いているだけで、よく意味がわからないという方も多いのではないでしょうか。

年収の壁を意識して働き、少しでも家計の負担を減らすために、両者の違いについて理解しておくことは非常に有益です。制度の条件や影響について把握し、効率的に働くために適切に活用しましょう。

「扶養内」とは?

扶養内とは、一般的に配偶者が社会保険の扶養に入ることを意味します。簡単に言うと、配偶者の収入が一定額を下回る場合に、被扶養者として健康保険や年金の扶養に入り、自分で社会保険を払っていない状態になることです。

扶養内で働くことにより被扶養者は、社会保険料を払わずに済むため、手取りの収入が増えるという大きなメリットがあります。ただし、将来もらえる年金が不足する可能性もあるため、手取りが減っても良いから扶養を出て働き、自分で社会保険料を払うという方もいるでしょう。

社会保険上の扶養に入るためには、対象者が以下の条件を満たす必要があります。

・年収130万円以下であること

年収130万円を超えると配偶者の健康保険の扶養から外れなければなりません。

また、年収106万円を超える場合、2022年10月からは従業員数101人以上、2024年10月からは従業員数51人以上の勤務先に勤める人は、条件を満たしていれば社会保険に加入する義務があります。

・週の労働時間が20時間未満

・2か月以上の雇用が見込まれること

・学生でないこと

以上が社会保険に関する扶養です。これ以外に税法上の扶養もあり、「扶養」の概念をわかりにくくしています。

「扶養控除」とは?

扶養控除とは、納税者が一定の条件を満たす親族を扶養している場合に、所得税や住民税の課税所得から一定額が控除される制度です。前章の最後に述べた、税法上の扶養が扶養控除を表しています。

以下に示すのが、扶養控除を受けられる条件です。

・16歳以上の親族:この場合の「親族」とは、6親等内の血族および3親等内の姻族を指します。ただし、配偶者は含みません。

・扶養家族の年間所得48万円以下:給与のみの場合は年収103万円以下となります。

・家計が同一であること:扶養家族は納税者と同じ家計でなければなりません。

扶養控除を受けることにより、納税者の所得から一定額が控除されるため、結果的に払う税金を少なくできます。一般的な扶養親族1人当たりの控除額は38万円です。

もし扶養家族が3人いるのであれば、38万円×3=114万円が控除されます。

扶養内と扶養控除の具体的な違い

扶養内と扶養控除は、社会保険上の扶養と税法上の扶養という違いがあります。以下の表にその違いをまとめました。

| 項目 | 扶養内 | 扶養控除 |

| 対象範囲 | 社会保険 | 所得税・住民税 |

| 主な条件 | 年収130万円以下

(勤務先企業の規模により106万円以下) |

扶養親族の年間所得48万円以下 |

| 影響 | 社会保険料の支払い免除 | 納税者の所得税・住民税が軽減 |

「扶養内」で働くためには、被扶養者の年収が130万円以下(企業規模によっては106万円)になる範囲で働く必要があり、それを超えると扶養を外れ、社会保険料を支払わなくてはなりません。

「扶養控除」は、対象となる扶養親族の数に応じて、所得税・住民税の課税所得から一定額を控除できる制度です。扶養控除による控除額は、扶養親族の区分によって以下のようになります。

|

区分 |

控除額 |

|

| 一般の控除対象親族 | 38万円 | |

| 特定扶養親族(19歳以上23歳未満の扶養親族) | 63万円 | |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 |

| 同居老親等(納税者本人や配偶者の両親・祖父母) | 58万円 | |

税金と保険の基本を知ろう

主婦が働く際に損をしないためには、税金や保険制度の基本を理解し、扶養内で働くポイントや各種の「壁」を理解することが大切です。

各種の壁について知るために、住民税・所得税の仕組みや社会保険制度の概要を解説していきます!

少し読みづらいところもあるかもしれませんが、できるだけわかりやすくまとめていくので、ぜひご一読ください。

住民税・所得税の仕組みと影響

住民税は「地方税」、所得税は「国税」と別の分類をされています。

税額の計算方法や対象年度・控除額などに違いがあります。

住民税は一律10%の税率です。「所得割」と「均等割」で計算され、所得割は所得金額に対する税金、均等割は自治体サービス利用のための税金です。

一方、所得税は累進課税制なので所得金額に応じて変動する税率です。計算方法も、その年の所得から計算され、年末調整や確定申告で精算されます。

控除額にも違いがあり、住民税と所得税では独自の制度が適用されることもあります。

例えば、配当控除や住宅ローン控除の計算方法が異なることなどです。

社会保険制度の概要

社会保険制度には、健康保険・厚生年金保険・雇用保険があります。これらの保険は、働く人が安心して働けるように、病気やケガ・失業などのリスクに備えるための制度です。

以下の条件を満たすと加入が義務付けられます。

・勤務先企業の従業員数が101人以上

・週20時間以上働いている

・月額8.8万円(年収106万円)以上の賃金をもらっている

・2ヶ月以上の雇用期間が見込まれる

・学生でない

2022年から条件が変わっているので注意してみてください。この「年収106万円」が新しく106万の壁と呼ばれるようになったものです。

社会保険料は所得に応じて増減し、扶養内で働く場合には、収入が一定額を超えると加入が必要になる場合があります。

主婦が扶養内で働く際の注意点

扶養内で働く主婦は、年収が一定額以下であれば所得税や住民税の対象外となり、配偶者の社会保険にも加入できます。

しかし、年収が103万円を超えると所得税や住民税が発生し、130万円を超えると扶養から外れる可能性があります。そのため、収入アップを目指す際には税金や保険料の負担を考慮することが重要です。

押さえるべきは2種類の壁!「税金」と「保険」

主婦がパートで働く場合などに耳にする「〜万円の壁」という言葉。この壁を理解するために、主に2種類の壁があることを知っておきましょう。

本項では「税金にかかわる壁」と「保険にかかわる壁」の2つを解説いたします。

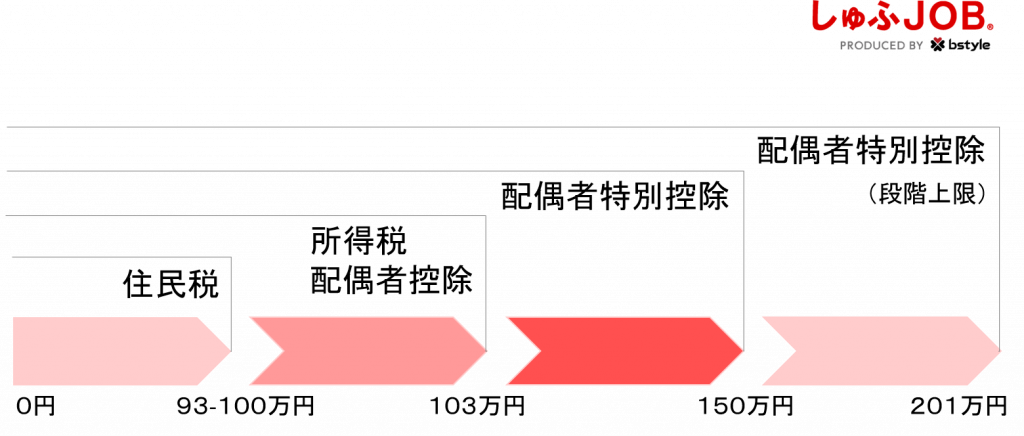

税金にかかわる壁

パートで働く主婦は、収入において「税金の壁」と「保険の壁」の2種類の壁に注意しなくてはなりません。

まずは、税金の支払いに関係する4つの壁についてそれぞれ押さえておきましょう。

100万円の壁

住民税の課税基準が年収93〜100万円であるため、まとめて「100万円の壁」と呼ばれることが多いようです。この壁を越えなければ住民税は課税されません。

つまり100万円の壁は、住民税が課税されるか否かの境目のことです。

103万円の壁

103万円というのは、所得税が課税されるラインです。所得税は年収額に応じて課税される税金ですが、年収が103万円以下である場合には課税されません。

所得額に応じて課税される、住民税の「所得割」とは別物なので混同に注意してください。

仮に103万円の壁を越えて、年収120万円になったと仮定すると、支払うべき所得税額は以下のようになります。

年収120万円ー(給与所得控除55万円+基礎控除48万円)=課税所得22万円

課税所得22万円×所得税率5%=所得税額11,000円

103万円の壁は、所得税が課税されるか否かの境目と考えましょう。

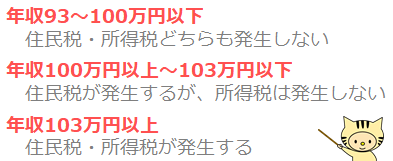

ここまでのまとめとして、以下の表を参考にしてください。

| 年収93万円〜100万円以下 | 住民税・所得税どちらも課税されない |

| 年収100万円以上103万円以下 | 住民税は課税される・所得税は課税されない |

| 年収103万円以上 | 住民税・所得税どちらも課税される |

150万円の壁

年収が150万円を超えると、収入が増えるにつれて配偶者特別控除の額が徐々に減っていきます。これがいわゆる「150万円の壁」と呼ばれるものです。配偶者特別控除については後で詳しく解説します。

年収150万円までは配偶者特別控除を満額(38万円)受けられますが、年収150万円を超えると配偶者特別控除は段階的に減額されていきます。

例えば、納税者の合計所得額が900万円以下の場合には、配偶者の年収が200万円だと仮定すると、配偶者特別控除額は3万円まで減少します。

201万円の壁

年収201万円を超えると配偶者特別控除額はゼロになります。これが「201万円の壁」と呼ばれるものです。

配偶者特別控除額は、納税者本人の年収によっても金額が変動します。納税者の年収が1,000万円を超える場合には配偶者控除・配偶者特別控除は受けられません。

ここまでで解説した壁について、金額の小さいものから順に以下の表にまとめました。

| 〇〇万円の壁 | 年収の範囲 | 影響 | カテゴリー |

| 100万円の壁 | 100万円以下 | 住民税・所得税が課税されない | 税金 |

| 103万円の壁 | 100万円超 〜103万円以下 |

住民税は課税される 所得税は課税されない |

税金 |

| 106万円の壁 | 106万円以上 | 社会保険への加入が義務付けられ、社会保険料の支払いが発生する | 社会保険 |

| 130万円の壁 | 130万円超 | 扶養から外れ、社会保険料の支払いが発生する | 社会保険 |

| 150万円の壁 | 150万円超 | 配偶者特別控除の金額が減少する | 税金 |

| 201万円の壁 | 201万円超 | 配偶者特別控除が0になる | 社会保険 |

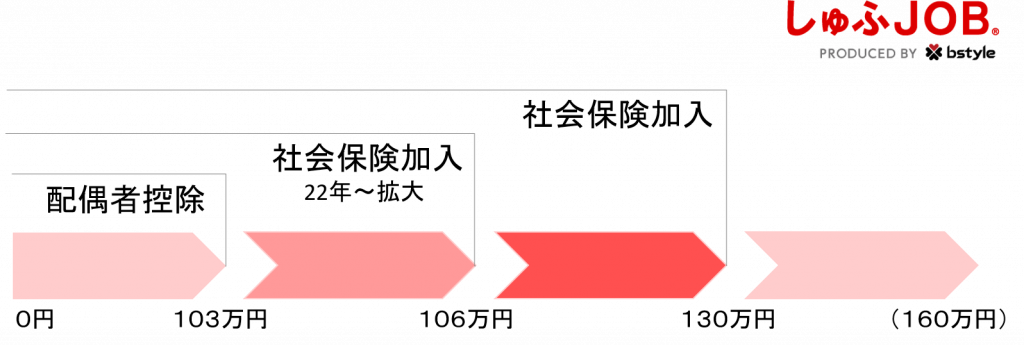

社会保険にかかわる壁

保険にかかわる壁とは、主に社会保険にかかわる壁です。社会保険にかかわる壁は、手取り収入額に大きく影響します。本項では、年収額と社会保険の壁について解説いたします。

106万円の壁

2022年10月の法改正により社会保険加入の条件が拡大されました。まずは社会保険加入の条件をおさらいしておきましょう。

・勤務先企業の従業員数が101人以上(2024年10月からは51名以上)

・週に20時間以上働いている

・月額8.8万円(年収106万円)以上の賃金をもらっている

・雇用期間が2ヶ月以上見込まれる

・学生でないこと

上記のように、社会保険加入には「年収106万円」という条件があります。この条件を満たすと、社会保険への加入が義務となり毎月の給与から社会保険料が引かれることとなります。

つまり106万円の壁とは、社会保険拡大適用により新たにできた壁です。

130万円の壁

上記5つの条件を満たしていなくても、年収が130万円を超えると、扶養から外れなくてはならなくなります。

130万円の壁を超えた場合には、無条件で健康保険料と厚生年金保険料を支払う義務が生じます。

手取り減少のデメリットを考慮して130万円の壁を超えないように調整するか、大幅に収入アップをはかるか、どちらかにするのが得策でしょう。

多くのパートで働く主婦が言う「扶養内」というのは、所得税の控除が受けられる「103万円以内」のことを指すことが多くなります。※子どもや親など扶養親族が受けられる控除を「扶養控除」と呼びます。

実際に控除を受けることができるかどうか確認するには、年始に発行される『源泉徴収票』に記載される支払金額で確認できます。

支払金額とは、源泉所得税や社会保険料などを差し引いた、手取りではなく総支給額(年収)のことです。

よく「扶養内って手取り?総額?」という質問をいただきますが、総支給額を確認してみてくださいね。

さて、上記の一覧を見てみると「住民税・所得税」という税金の話と「社会保険料」という保険の話が出てきましたね。

それぞれどんな内容なのか解説していきます!

それぞれの壁について知ろう

では、それぞれの壁について概要を見ていきましょう。

| 1.住民税・所得税について 2.配偶者控除・配偶者特別控除について 3.社会保険料について |

1.住民税・所得税

まずは「100万円・103万円の税金の壁」こと住民税・所得税の壁から!

住民税

まず住民税は、都道府県・市区町村に支払う税金です。

住民税は集められたあと、都道府県・市区町村が行う行政サービスに使われます。

住民税は給与所得にかかわらず一律で支払う「均等割」と、給与所得に応じて支払う「所得割」の合計で金額が決まっています。

![]()

課税基準に満たない1年間の収入総額93万円~100万円であれば、住民税は発生しません。(※以下、100万円の記載で統一。お住いの自治体をご確認ください)

住民税についてはこちらにもまとめているので、もう少し知りたい方はこちらも読んでみてください。

所得税

次に、所得税。所得税は収入に対してかかる税金のことです。

1年間の収入総額が103万円以下であれば、所得税は発生しません。

つまり、

ちなみに、1万円オーバーして101万円になっちゃった!という場合でも、住民税は年間7000円くらい。

103万円におさまっていれば収入のほうが上回っているので、あまり影響はないようと考える人が多いようです。

住民税・所得税の計算方法についてこちらでも紹介しています。

◆ここまでのまとめ

「100万円の壁」「103万円の壁」は、税金(住民税・所得税)を支払うかどうかの境界線!

年収100万円以下:住民税も所得税もかからない

年収100万円以上~103万円以下:住民税がかかるが、所得税はかからない

年収103万円以上:住民税も所得税もかかる。

2.配偶者控除・配偶者特別控除

では次に、いわゆる“扶養枠”と言われる配偶者控除についても説明していきます。

配偶者控除ってなに?

納税者に、”所得税法上の控除対象配偶者”がいる場合、納税者は一定金額の所得控除が受けられます。これを、配偶者控除といいます。

たとえば、夫のほうが収入が高く、妻が低いとします。妻の収入が一定金額以下なら、夫は年末調整や確定申告で控除を受けることができます。

この時の妻は控除対象配偶者、と呼ばれます。”控除対象配偶者”とは、その年の12月31日の現況で、下記4つの要件全てに当てはまる人です。

1.民法の規定による配偶者であること。内縁関係の人は該当しません。

2.納税者と生計を一にしていること。

3.年間の合計所得金額が48万円以下(令和元年以前は38万円)であること(給与のみの場合は給与収入が103万円以下であること)

4.青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または、白色申告者の事業専従者でないこと。

間違いやすいところなのですが「48万円」はあくまで”所得”で、収入ではありません。(所得=収入ー給与所得控除)

所得税の扶養控除に入っていると、配偶者には所得税も社会保険料もかかりません。差し引かれるものがないので年収103万円がまるまる手取りになるということです。

また、納税者も控除を受けられるメリットがあります。本人の所得にもよりますが、配偶者控除が受けられるからです。

扶養控除には2つの制度があります。

税金の減額

1つめは、税金の減額。

配偶者の収入が103万円以下の場合、納税者の税金(住民税、所得税)が減額されます。

たとえば、会社員の夫と、配偶者控除を受ける妻(パート勤務)夫婦の場合

妻の年収が103万円以内だったら、夫の支払う税金が減額される、というものです。

ただし、納税者の所得によって配偶者控除が受けられる金額が変わってきます。

2018年以降は、控除を受ける納税者の合計所得金額が1,000万円を超える場合、配偶者控除は受けられません。

また、控除額は納税者の合計所得金額と、控除対象配偶者の年齢によって、金額が決まっています。

| 控除を受ける納税者本人の

合計所得金額 |

控除額 | |

| 控除対象配偶者 | 老人控除対象配偶者※ | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1000万円以下 | 13万円 | 16万円 |

※老人控除対象配偶者とは…控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人をいいます。

社会保険

2つめは、社会保険。

社会保険(健康保険や厚生年金など)の社会保険料が、納税者の社会保険料でまかなわれます。

先ほどの例でいうと、会社員の夫が保険料を支払えば、妻は社会保険料を払う必要がありません。別途お金を支払わずに保険に加入できます。

※配偶者以外の扶養者(子どもや親など)のボーダーラインは103万円です。

配偶者特別控除ってなに?

2017年の制度拡大で配偶者特別控除の範囲が拡大され、満額38万円の控除を受けられる年収が150万円にひきあげられました。これが「150万円の壁」です。上限も年収141万円から201万円にひきあげられています(「201万円の壁」)

あわせて、主たる納税者の所得にも制限がかかりました。

配偶者特別控除は、下記の要件全てに当てはまる人が受けることができます。

1.控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

2.配偶者が、次の要件全てに当てはまること。

・民法の規定による配偶者であること(婚姻届けを提出し受理された配偶者であること)

・控除を受ける人と生計を一にしていること

・その年に青色申告者の事業専従者としての給与支払いを受けていないこと、または白色申告者の事業専従者でないこと

・年間の合計所得金額が48万円超133万円以下であること(※平成30年~令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満であること)

3.配偶者が、配偶者特別控除を適用していないこと。

4.配偶者が、給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(※配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合などを除く)

5.配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(※配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合などを除く)

3,4,5は、夫婦どちらも配偶者特別控除の範囲内の所得であっても、お互いが控除を受ける対象にわけではなく、どちらか一方の納税者の所得控除として適用されますよ、ということを指しています。

控除額は、控除を受ける納税者本人のその年の合計所得金額と、配偶者の合計所得金額によって決まってきます。

この配偶者控除の改正で影響が大きい家庭は、

①「主たる納税者の所得が900万円超の家庭」

今まで受けられていた控除が受けられなくなっています。

②「主たる納税者の所得が900万円以下で、配偶者の年収が103万円~201万6,000円未満の家庭」

控除が受けられる人が増えて、メリットがある人が増えました。

これについて、図にしてみました。

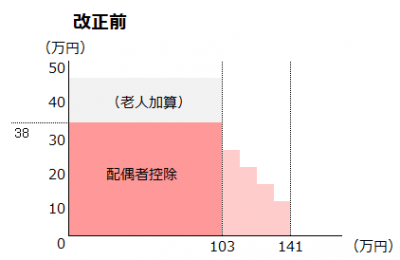

◆改正される前

103万円までであれば控除が満額で受けられ、141万円までは段階的に配偶者特別控除が受けられました。

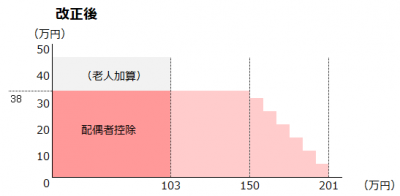

◆改正された後

150万円までは控除が満額で受けられ、201万円まで段階的に配偶者特別控除が受けられます。

控除額について具体的な金額を知りたい方はこちらを参照ください。

◆ここまでのまとめ

・配偶者控除は、納税者が払えば配偶者の税金・保険料がかからない♪

・103万円~150万円は配偶者特別控除が満額38万円がが受けられる

・150万円~201万円が控除額は下がるけど控除はしてもらえる

配偶者控除

年収103万円以内:所得税・社会保険料がかからない=まるまる家計に入れられる、納税者の税金も減免される。

配偶者特別控除

年収103万円~201万円:所得税はかかるが、納税者の税金は減免される

扶養内で働く場合、勤務日数・時間の調整をしたことがある方も多いのではないでしょうか。

「103万円以内におさめないと!」と思うあまりに、収入が103万円を超えないよう年度末にギリギリの調整をする方もいらっしゃいます。

また、残業などがかさんで「ギリギリ超えてしまった!」と慌ててしまうこともありますよね。

配偶者控除が受けられなくても、配偶者特別控除の対象であれば控除が受けられるので、まずは確認してみてくださいね。

新配偶者控除についてはこちらの記事にまとめています。

なお、交通費や通勤手当は103万円に含まれません(非課税)。

子どもがアルバイトで稼ぎすぎて扶養枠を超えてしまったら

もし103万円をこえてしまったらどうなる?

もし、主たる納税者が年末調整で配偶者控除を受けていた場合、改めて年末調整のやり直しが必要になります。

配偶者以外(子どもや親など)の税金のボーダーラインは103万円なので、子どもが思っていたより稼いで扶養控除に入ることができなかった…ということはよくあるケースです。年末調整の際には、必ず確認しておきましょう。

もし130万円をこえてしまったら?

主たる納税者が配偶者特別控除を受けている場合、配偶者の年収が150万円以下であれば配偶者特別控除を満額38万円受けることができます。

ただし、本人自身で社会保険に加入することになります。

3.社会保険

では次、いよいよ最後です!「106万円の壁」「130万円の壁」社会保険の壁についてご説明します!

社会保険ってそもそも何?

手取りがガクッ!と減る、最大の壁。それが社会保険。です。

そもそも社会保険とは、何でしょうか。

「社会保険」と一言でいっても、広い意味で使われる場合と、狭い意味で使われる場合があります。

まず、広い意味では、病気やケガ、出産、失業、障害、老齢、死亡などに対して、必要な保険給付をおこなう公的な保険のことです。ここには国民年金保険・国民年金なども含まれます。

次に、被用者(雇われて働いている人)の給与明細などに記載される「社会保険」は、もう少し狭い意味で使われています。

社会保険は「健康保険」「介護保険」「厚生年金保険」の3つをまとめた総称として呼ばれています。

また「雇用保険」「労災保険」の2つの保険を”労働保険”と呼びます。

健康保険、介護保険、厚生年金保険、雇用保険は加入していると給与から控除されます。

「あぁ、あのお給料から引かれる、高額なやつ…」と思うと避けたくなりますが、メリットもあります。

自身で加入したいか、配偶者控除の範囲がいいか……確認してみてください。

そのためにも、それぞれの保険について簡単に説明しますね。

健康保険

健康保険は、医療給付や手当金など、生活を安定させることを目的とした保険です。

・病気や怪我をしたとき

・病気や怪我が理由で会社を休み、お給料がでないとき

・亡くなったとき

・出産をしたとき

・出産のために会社を休み、給料がでないとき

に適用されます。

保険料は労使折半。会社と、加入者が、半分ずつ保険料を支払います。

参考:健康保険制度の概要

介護保険

介護保険は、高齢者の介護を社会全体で支え合うことを目的にしています。

「あれ、介護保険が引かれたことはないけど…」と思った方もいらっしゃるかもしれません。

介護保険はいつから支払うのでしょうか?

介護保険はすべての働いている人が払うものではなく満40歳に達したときから徴収が始まります。

「満40歳に達したとき」とは40歳の誕生日の前日から。前日が含まれている月から、介護保険料が徴収されます。

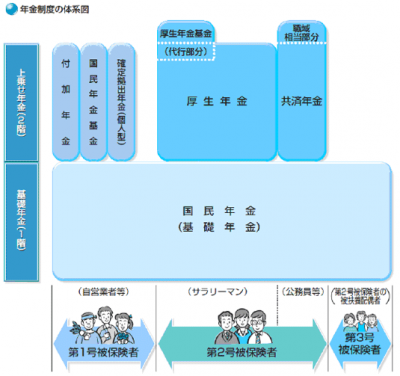

厚生年金保険

厚生年金保険は「公的年金」のひとつです。

公的年金には3つの種類があります。国民年金、厚生年金、共済年金です。

日本に住む人は、いずれかの保険に加入することが義務付けられているので、いずれかに加入していることになります。

会社勤めをする人が加入するのは、厚生年金。ここに保険料を払うことで、将来的に年金が支給されるようになっています。

厚生年金保険に加入している人は、国民年金の給付「基礎年金」に加えて、「厚生年金」を受けることができます。

配偶者の扶養に入って保険加入をしている場合、基礎年金の受け取りのみです。

雇用保険

雇用保険はご存知の方が多いかもしれませんね。

お仕事を辞めて退職したとき、失業給付金やハローワークでの求職支援などが受けることができる保険です。

加入する条件は

・1週間の所定労働時間が20時間以上であること

・31日以上の雇用見込みがあること

の2点です。

パートで働いても条件に該当すれば、雇用保険の加入手続が必要になります。

社会保険加入条件って?

社会保険加入の条件は、いままでは

1)正社員の4分の3以上(週30時間以上)の週所定労働時間

2)1ヵ月の所定労働日数が正社員の4分の3以上

3)2ヵ月以上の雇用見込期間があること

の3点。

社会保険加入条件の拡大

2022年10月の法改正で、社会保険加入の条件が拡大され

1)勤務先(雇用元)の保険加入者が101名以上いる(※2024年10月からは51名以上)

2)週の所定労働時間が20時間以上

3)月額賃金が88,000円以上(年間約106万円)

4)2カ月を超える勤務の見込みがある(契約更新有りの場合も含む)

5)学生ではない

この5つすべてに該当する人も、社会保険加入対象として追加になりました。

つまり、社会保険拡大適用によってできた新しい壁が「106万円の壁」。もともとの社会保険加入条件の壁が「130万円の壁」なのです。

拡大適用条件の5つのうち1つでも対象外であれば、130万円までがボーダーラインになります。

これからお仕事を探す人に確認しておいてほしいことは、

・勤務先(雇用元)の保険加入者が101名以上いる?

・2ヵ月以上の勤務の見込みがある?

というところ。これによって社会保険加入対象かどうかが変わります。

また、勤務先の保険加入者数について、派遣で働く人は注意してください。

例えば、派遣先の職場が10人くらいの小規模企業であったとしても、契約する派遣会社(派遣元企業)が101人以上なら加入条件にあてはまります。

もし社会保険に加入しないで働きたい場合、どんな点に注意したらいいでしょうか?下記にまとめているので併せて読んでみてください。

それぞれの壁にまつわる、一緒に覚えておきたいこと

長くなりましたが、あと少しです!

最後に、それぞれの壁に関して一緒に覚えておきたいことを確認しておきましょう♪

社会保険の「月額賃金8.8万円」には交通費も含まれるの?

時給×勤務時間×日数である程度収入の予想ができたら、「交通費や、インセンティブは含まれるの…?」というところが気になります。

社会保険の加入要件で決められているのは、月額賃金=週給・日給・時間給などを月額に換算した金額が、8万8千円以上であること。

この金額には、以下の2つは含まれません。

臨時手当……慶弔手当など冠婚葬祭について会社から支払われた手当、1か月を超える期間ごとに支給される賞与・ボーナスなどの手当

所定外給与……時間外労働・休日出勤・深夜勤務などの割増分賃金、通勤手当、家族手当、勤続手当など

※なお、所定外給与は最低賃金にも含まれません。

ここで「時間外労働が含まれないということは、残業代も引いていいの?」という疑問が出るかもしれません。

ここでいう時間外労働とは、労働基準法で決められた労働時間を超えた場合の事を指しています。つまり、週40時間・1日8時間を超えている場合に2割5分以上の割増賃金が支払われた場合です。

パートタイム・アルバイト等の短時間勤務で働く場合の残業は、割増賃金に該当しないことがほとんどです。

一番損がなく働けるのは、いくらまで?

住民税も所得税もかからない93万円~100万円であれば、稼いだ収入=純粋に家計のプラスになります。

この範囲で働きたい方は「扶養枠内調整ができるお仕事」を見てみることをおすすめします。

少し『税金の壁』(住民税、所得税、配偶者控除、配偶者特別控除について)説明をおさらいしましょう。

103万円以下の扶養枠内で働くメリットを簡単にまとめてみると、

1.103万円以下で働くと所得税がかからない。

2.配偶者控除を受けることで、配偶者の税金負担が減る。

となります。

配偶者控除で受けられるのは所得控除38万円なので、配偶者が仮に所得税を20%支払っている場合、38万円×20%=76,000円の所得税が下がります。

103万円以下で働くことで『自分の所得税分+配偶者の所得税分』の所得税支払いが不要になります。

そして、103万円をこえてしまった場合でも、103万~150万円以下ならば満額38万円の配偶者特別控除を受けることができ、

150万円を超えると満額38万円の控除とはいかないまでも、収入に応じて節税が受けられるのです。

節税の効果が全くなくなるのは、年収201万円以上から。

税金の事だけを考えると、税金控除がなくなる201万円を超えるならもっと働いて稼いでしまったほうがお得と言えそうです。

では、103万円を超えて社会保険に加入しない範囲で働くとしたら、どんなメリットやデメリットがあるでしょうか。

103万円以内から、130万円以内まで収入を増やすとどうなる?

次に、配偶者特別控除を受けられる範囲かつ社会保険に加入しない範囲で働くとしたらどうなるか、について触れておきます。

収入を増やすことを決めた場合、いくつかのメリット・デメリットがあります。

メリットは、世帯年収が増えること。

103万円を超えることで所得税の支払いが発生するのはデメリットですが、所得税といっても1万円前後です。

配偶者特別控除を満額38万円受けていれば世帯収入として考えるとプラスになると考えられます。

また、選べるお仕事の幅が広がるメリットもあります。

103万円以下で働く場合、月の収入目安は8万円程度です。

最低賃金も値上がりをしているので、絶対に103万円以内で働こうとすると週3日×1日4~5時間勤務のお仕事が目安に。

事務系求人では週4~5日勤務を募集することが多いため、仕事内容で選ぶと収入がオーバーしてしまう…ということもあります。

希望の業界や職種で働きたいと考える場合、扶養を超える選択をする方が仕事探しも変化が出るでしょう。

一番損があるのは、いくらくらい?

社会保険料は収入の15%くらいなので、130万円前後は保険料を差し引けば手取り金額がほぼ変わりません。

保険料を差し引いてもプラスが出てくるのは150~160万円以上から。

いわゆる「働き損」と言われるのは、所得税も社会保険料も支払って配偶者特別控除も段階適用になっている130万円~150万円の間です。

扶養を超えて&損のない金額で働きたい、という方はこちらからお仕事を見てみてください。

年収の壁・支援強化パッケージとは?

年収の壁とは先述の通り、ある収入額を超えると税金や社会保険料の支払いが急激に増えてしまう現象を指しており、パートタイムで働いている多くの方が、この壁を意識しています。

労働者は、手取り収入が減ることを避けるために、働く時間が壁を越えないように設定しますが、そのせいで人手不足や生産性低下などの弊害が生じてしまうのは大きな問題でした。

この「年収の壁問題」に対処するために、政府が打ち出した施策が「年収の壁・支援強化パッケージ」です。

ここでは、支援強化パッケージの概要や注意点などについて、わかりやすく解説します。

パッケージの主要な内容

年収の壁・支援強化パッケージは、パートやアルバイトとして働く人々が、年収の壁に邪魔されずに働けることを狙いとして企図された施策です。

このパッケージには、「106万円の壁(社会保険料の支払いが発生する)」へ対応するために、2023年10月からキャリアアップ助成金(社会保険適用時処遇改善コース)の手続きが盛り込まれました。これにより、労働者1人あたり最大50万円の助成金が支給されるため、106万円の壁を越えても、増加した保険料負担分の賃上げや手当により、手取り収入は減らずに済みます。

また、「130万円の壁(扶養から外れて社会保険料の支払いが発生する)」に対応するため、配偶者の収入が一時的に130万円を超えても、事業者が提出する証明書によって扶養家族としての認定を継続できる仕組みを作りました。

さらに、企業による配偶者手当の見直しがスムーズに進行するように、見直しの手順を簡潔に示したフローチャートを作成・公開しています。

パッケージの対象者とメリット

年収の壁・支援強化パッケージは、社会保険加入により手取りが減少するパート・アルバイト労働者を対象としています。

従来は、パート収入が106万円を超えると社会保険加入による保険料支払いで、手取り収入が減ってしまう問題がありました。その手取り減少を防げることにより、労働者は壁を意識せず働けるため、人手不足の解消につながるメリットが期待できるでしょう。

また、より多くの労働者が社会保険に加入することが予想されるため、長期的な社会保障の持続性にも良い影響をもたらします。

注意すべき点と今後の展望

年収の壁・支援強化パッケージでは、一時的な収入増加に対して、事業者による証明書の提出により扶養された状態を継続できるとあります。しかし、社会保険加入の条件を満たしている人の場合は、扶養を外れなくてはなりません。

社会保険加入の条件を満たしていない(週20時間未満の労働や1年未満の雇用見込みなど)労働者が、短期的な繁忙期などにより一時的に年収130万円を超えた場合に限り、支援強化パッケージが適用される点に注意が必要です。

また、年収の壁に対するこの施策は、根本的な制度改正までの限定的な措置であり、今後も改善が重ねられていくことが予測されています。この改革が成功するためには、各企業が制度に対する理解を深め、適切な手続きを行うことが求められるでしょう。

収入の効率的な調整方法とは?

収入の効率的な調整方法を知ることで、自分の収入を最適なものにできます。本項で解説するのは、副業や単発バイト・転職・在宅ワークなどを取り入れた収入調整方法です。

本項で解説する方法を組み合わせることで、収入の調整がしやすくなるでしょう。自分に合った働き方を見つけ、効率的に収入調整してください。

副業や単発バイトで柔軟に収入調整する

副業や単発のバイトは時間の調整が利きやすく、中には単価の高い仕事もあるため、収入調整に利用可能です。

パソコンを使ったデータ入力や軽作業・イベントスタッフなど、多様な仕事の中から選べるため、誰でもすぐに収入を得られるメリットがあります。

特別な資格やスキルを持っている場合は、さらに高収入を効率的に得ることもできるでしょう。

転職で、必要な年収に合わせる

副業などで年収を調整するのが難しい場合は、転職を検討してみましょう。転職市場は活発化しており、自分に合った働き方や収入を求めることが以前よりも容易になっています。

また、企業側も柔軟な働き方を提案しており、フレックス制度や時短勤務などを年収調整に活用可能です。転職活動は一般的になりつつあり、収入調整の手段として前向きに検討するに値する選択肢となっています。

リモートワーク・在宅ワークで効率的に働く

近年、より一般的になったリモートワーク・在宅ワークでは、通勤時間を省き効率的に働くことが可能です。職場の人間関係に悩まされる時間も少なく、必要最低限のコミュニケーションで仕事を進められる点も魅力です。

リモートワーク・在宅ワークを使いこなせば、無駄な時間を使わず効率的に収入調整できる可能性があります。また、さまざまなストレスから解放されることで、ワークライフバランスが整い、生活の質を向上させる効果もあるでしょう。

年収上限が撤廃されたら?「年収130万円超」希望者が倍増

最後に、年収上限が撤廃されたら?という話をしておきましょう。

岸田首相が記者会見で年収制度の見直しに取り組む旨を示しました。

特に扶養に入っている人からは、制度見直しにより働く日数・時間・時給が変わるのか?と注目されています。

扶養枠内で働くと念頭に置いておかなくてはいけないことが「就業調整」。

働きすぎて扶養枠を超えてしまった!となってしまっては取り返しがつきませんが、会社に「そろそろ扶養枠を超えるのでお休みします/シフトを減らしてください/早退します」…とはなかなか言いにくいものです。

こちらのアンケートでは、現在扶養枠内で働いている回答者が、どのくらい就業調整をしているのか、何万円以内で働くことを選んでいるのか、もし収入上限が撤廃されたらどのくらい働きたいのか?というリアルな体験談や意見が集められています。

もし「扶養枠や壁の話はわかったけど、何万円で働けばいいの?人の話も参考にしたい。。」と思っている方がいらしたら、参考になるかもしれません。こちらもぜひ読んでみてください。

まとめ

今回は、たくさんある「壁」についてまとめてご紹介しました。

長くなってしまってすみません…最後までお読みいただきありがとうございます!

最後に、ポイントを簡単にまとめます。

税金にまつわる壁は、100万、103万、150万、201万円。

社会保険にまつわる壁は、103万、106万、130万円です。

パートを増やしたら扶養の範囲を少し超えてしまった、とか、社会保険に入ることになるとは思っていなかった…!とならないよう、どのくらいの収入が希望に合うか、計算してみてくださいね。

なお、計算する際には、配偶者控除内(103万円以内)で働きたい人は、交通費は非課税対象なので含まないで計算をします。

一方で、社会保険の加入基準の所得については交通費も含まれますのでご注意ください。

結果的に扶養範囲内のほうが世帯年収が良かったり、逆にいっそ扶養範囲を超えてしまったほうが世帯収入が増えることもあります。

これは世帯収入によって変わってくるので一様ではありません。

ただし、長い目で見ると、保険加入をするくらい働いて収入を増やしていくことがおすすめです。

たとえば扶養に入っていれば社会保険料を払わなくて済みますが、社会保険料を払う必要はあれども厚生年金がプラスされて生涯で受け取れる金額が変わります。

もちろん、家族の年齢やあり方によっては「その時の暮らしに合った働き方かどうか」も加味する必要がありますね。

子どもがまだ小さければ保育園料もかかりますし、収入が保育園料で相殺されてしまっては家計の足しになりません。高齢の家族がいる場合の介護費用も同じです。

その時・その期間の暮らしに合わせて、税金や保険を払ってでも働く時間を増やした方が良いか、制限したほうが良いか、判断していくことがベストです。

将来を見据えながらもよい選択に繋がりますように。この記事がお役に立てば幸いです。

今回監修してくれた専門家のご紹介

板山翔税理士事務所

代表:板山 翔先生

板山翔税理士事務所は「小さな会社のためのオンライン専門の税理士事務所」です。

単なる『税理士業』ではなく、『経営に必要な情報をオンラインで提供する事業』ととらえ、フリーランスで活動している主婦から中小企業まで様々なお悩みに対応できるよう活動しています。

家庭や子どもの事情でお休み相談OK!しゅふJOBで働きやすいお仕事を探す

この記事を書いた人

しゅふJOBナビ編集部